円安の時におすすめの資産運用は?為替リスクの対策も紹介

本記事はSBI新生銀行からのお知らせです。

「円安」という言葉を、ニュースでよく耳にしませんか?円安が進行すると、私たちの生活だけでなく、資産運用にも大きな影響を及ぼします。そのため、円安の時にはどのように資産運用を行えばよいのか迷う人も少なくないでしょう。

そこでこの記事では、円安の仕組みや、円安がいろいろな資産運用にどのような影響を与えるのかについて紹介します。同時に、為替リスクに対応するための注意点や、具体的な投資手法にも触れていきます。これからの資産運用方針を決めるために役立ててください。

目次

-

1.円安とはどういう状態?

1-1.円安の仕組み

1-2.なぜ円安に?最新の為替動向

2.円安のメリット・デメリット

2-1.円安のメリット

2-2.円安のデメリット

3.円安は資産運用にどう影響する?

3-1.外貨預金

3-2.外国債券

3-3.外貨建ての貯蓄型保険

3-4.外国株式

3-5.日本株式

3-6.外国資産に投資をする投資信託

4.円安状況下で資産運用する際の注意点

4-1.円安を理由に資産運用を避けない

4-2.円高対策を考えておく

5.円安時におすすめの資産運用のやり方

5-1.長期投資を前提にする

5-2.積立投資を活用する

5-3.分散投資をする

5-4.リスク許容度に合わせて投資額を決める

6.為替リスクに備えながら資産運用を続けよう

円安とはどういう状態?

2022年から2024年6月(執筆時点)では、急激に「円安」が進んでいる状況です。まずは、円安の意味や仕組みをしっかり理解しておきましょう。

円安の仕組み

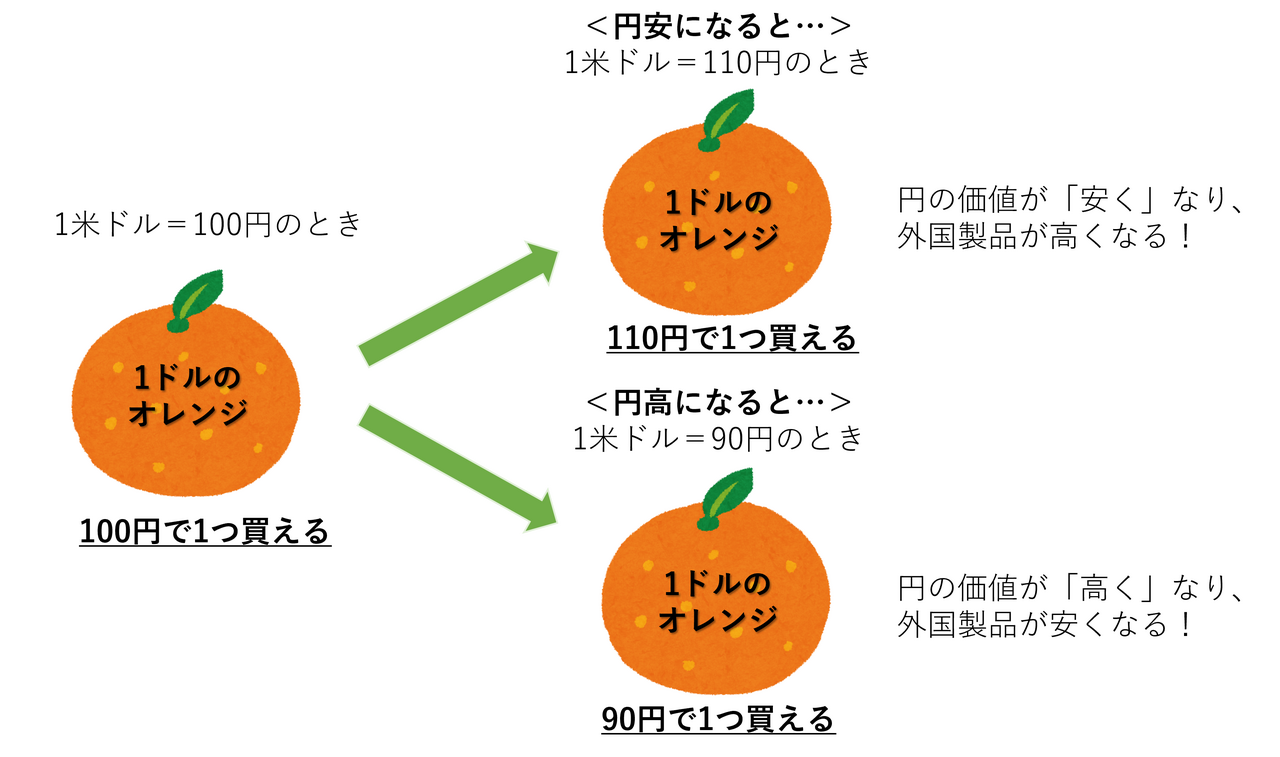

「円安」とは、日本円と外国の通貨の価値を比べた時に、過去よりも日本円の価値が下落しているときに使われる言葉です。反対に、日本円の価値が外貨と比べて上がった時は「円高」と言われます。

ニュースなどで「円安」と言われるときは、基準通貨である「米ドル」と日本円の為替レートの推移を見て述べていることがほとんどです。

例えば、為替レートが1米ドル100円から1米ドル110円に変わったときは「円安になった」と言います。このとき1米ドルを手にするためには、今までより日本円をたくさん支払う必要があります。日本「円」の価値が「安」くなっているため、「円安」と言うのです。反対に、為替レートが1米ドル90円になった時は「円高」と言います。

<円安・円高のイメージ>

図:執筆者作成

図:執筆者作成

なぜ円安に?最新の為替動向

最近の米ドルと日本円の為替レートを見ると、2022年3月から一気に円安が進行し始め、2024年6月には1米ドル160円近くになっています。ここまでの円安は、1980年代ぶりです。2011年の10月には過去最大の円高として1米ドル約75円を記録していますので、10年ほどの期間でも、通貨の価値が大きく変わっていることがよく分かります。

円安が進んだ原因のひとつは、アメリカが政策金利を引き上げた(=利上げ)をしたのに、日本は金利が低い状態が続いていて、両国の金利差が広がったことが挙げられます。わかりやすく言えば、「日本円よりも金利の高い米ドルで資産運用をしたほうが有利だ」と考えやすい状況になったため、日本円を米ドルに換える投資家等が増え、需要の低い日本円の価値は下がり、需要が高い米ドルの価値が上がったのです。

このように、世界経済の影響も受けながら、円の価値は常に上下します。金利とも密接に関係しているため、資産運用をするなら、為替の動向は必ず押さえておきたいポイントと言えます。

円安のメリット・デメリット

円安には、メリットもデメリットもあります。私たちの生活に実際どのように影響を及ぼしているのかを知っておきましょう。

円安のメリット

円安のメリットは、海外の人や企業から見て、日本のものが安く買える点です。そのため、円安の時には次のような傾向が出てきます。

・輸出企業の業績が伸びる

・外国人観光客が増え、日本の経済も潤う

例えば、日本の代表的な産業である自動車メーカーの売り上げが伸びたり、インバウンド効果により、飲食や宿泊、レジャー、小売の業界などの成長も期待できます。勤務先が円安に強い業界であれば、給与やボーナスが増える恩恵を受けられるかもしれません。

円安のデメリット

一方で、円安にはデメリットもあります。日本人や日本企業が海外の製品を買いたいときに、高くなってしまう点です。具体的には次のものが挙げられます。

・輸入企業の業績が悪化する

・輸入品の販売価格が高くなり、私たち消費者の支出が増える

・海外旅行が割高になる

日本では、生活必需品の多くを輸入に頼っています。例えば、小麦や石油、液化天然ガスなどが代表格です。最近では円安の進行によりさまざまなモノの値段が上がっているので、その影響を実感している人も少なくないことでしょう。

円安は資産運用にどう影響する?

資産運用とひと口に言っても、さまざまな方法があります。具体的にどのような資産運用方法があり、それぞれ円安がどう影響するのかについて解説します。

なお、各資産運用には元本割れのリスクがあります。所定の手数料や税金がかかることもありますので、取り組む際はよくご確認ください。

外貨預金

「外貨預金」とは、円を外貨に換えて預ける預金です。円安が進んでいる時は外貨が高いということなので、これから始める人は抵抗を感じやすいかもしれません。ただ、円安の原因が日本と外国の金利差が開いている状況であれば、日本円のまま銀行に預けておくよりも、外貨に換えて預けることで、高い金利が得られると期待できます。

外貨預金を始めた後にさらに円安が進行すれば、高い利息と為替差益の両方を得ることができます。ただ反対に、円高に変わると為替差損が生じやすい状況に陥ります。

つまり、今後も円安が進行する局面では、有利な資産運用方法といえます。また、預ける金利が大きければ、多少円高に振れてもトータルでは利益が出ることがあります。そのため、預入金利と為替動向の両方を考慮しながら投資判断をすると良いでしょう。

| 円安が進むとき | 円高が進むとき | |

|---|---|---|

| 外貨への投資 | 有利 | 不利 |

| 為替差による損益 | ◎円安が進むほど為替差益が得られる | ×円高が進むほど為替差損が出る |

| 金利の差による損益 | 〇金利差が大きいほど外貨預金の金利が高い傾向にあり、利息が得やすい | △金利差が小さいときは、外貨預金の金利が低い傾向にあるため、魅力が乏しい |

外貨預金は、預入期間が自由な「普通預金」や、1カ月や1年など預入期間が決まっている「定期預金」があり、比較的短期間からでも運用しやすくなっています。また、銀行で外貨預金口座を開設するとすぐ始められる取り組みやすさも利点と言えます。

外国債券

「外国債券」とは、発行体や通貨が海外の債券を指します。資金を調達したい国や企業が発行しており、債券を購入することで一定の利息を受け取ることができます。そして原則としては、債券の満期日を迎えると、購入時に支払ったお金も返ってきます。債券は、証券会社を通して購入することができます。

外貨で購入した債券は、利息や満期日に返ってくるお金は、基本的には外貨のままです。そのため、債券を保有している間に円安が進行すれば利益が膨らみ、円高が進行すると利益が小さくなったり損失が発生したりします。そのほか、発行体が破綻等をした場合には約束通りお金が戻ってこないリスクがあります。そのため、債券の金利と為替動向に加えて、発行体の信用リスクをチェックすることが大切です。

外貨建ての貯蓄型保険

貯蓄型保険とは、保険会社が販売している、万一の保障も備えながら貯蓄・運用ができる商品です。契約者が支払った保険料の一部を使って保険会社が資産運用を行うため、満期時や解約時には支払った保険料よりも多くのお金が受け取れることがあります。「外貨建ての貯蓄型保険」は、保険会社が外貨で運用をするため、外貨預金などと同様に、外国の金利が高い状況下では予定利率(保険会社が契約者に約束する運用利回りのこと)が高い傾向になる点が魅力です。同時に、円高に変わると元本割れになるリスクがあるのも、外貨預金と同じです。

そのため、外貨建ての貯蓄型保険は、保障を持ちながら保険会社に外貨で資産運用を任せたいときに合っています。また、貯蓄型保険は10年以上などの長期契約が一般的なので、外貨預金よりも長い時間をかけてじっくり運用したいときに向いています。

外国株式

「外国株式」とは、海外の企業が発行している株式です。日本の証券会社で口座を開設すれば、例えばアメリカにあるアップルやテスラなどの有名企業にも投資をすることができます。ただ、アメリカの企業であれば基本的には米ドルで株式を買う必要があります。

そのため、外国株式を保有している間に円高が進めば、たとえ株式の価値が上がっていても、株式を売却して外貨から日本円に換算すると、損失が発生してしまうことがあります。反対に、円安が進めば株式による利益と為替差益の両取りができます。

すなわち、外国株式に投資をする際は、会社の業績等だけでなく、為替の動向にも目を向けておくことが大切なのです。

日本株式

日本の企業が発行している「日本株式」は、日本円で売買ができるため、円安が直接影響することはありません。しかし円安は、輸出企業にはプラス、輸入企業にはマイナスに働きます。関係する銘柄を売買するときは、株価にも影響すると考えておきましょう。

また、日本の株式市場には多くの海外投資家も参加していることを忘れてはいけません。円安が進行しているときは、海外の投資家にとっては日本株式が割安に買えるチャンスです。そのため、円安のときは日本株式の価格が上がりやすい傾向があります。東京証券取引所の2023年投資部門別売買状況をみると、東証プライム市場で海外投資家が総売買代金に占める割合は半分をゆうに超えています。そのため、日本株式への投資も、為替の動向が影響すると捉えておきましょう。

外国資産に投資をする投資信託

運用会社が私たちに代わって投資・運用をする「投資信託」には、外国株式や外国債券などの外貨で購入する必要があるものを投資対象にしている商品も多くあります。このように外国資産に投資をしている投資信託でも、私たちは日本円で買うことができます。しかし、為替の影響を受けないわけではありません。日々変わる投資信託の価格には、為替変動による価格の上下も反映されています。そのため、運用期間中に円安が進めば価値が上がりやすく、円高が進めば価値が下がりやすくなるのです。

投資信託のなかには、為替変動の影響を抑える仕組みを導入した「為替ヘッジあり」の商品もあるため、為替の影響を受けずに外国資産に投資することもできます。ただ、為替ヘッジなしの商品に比べてコストが高い傾向がありますので、コストも比較しながら判断することが重要です。

円安状況下で資産運用する際の注意点

円安時に資産運用に取り組むときは、次のポイントを押さえておきましょう。

円安を理由に資産運用を避けない

円安時は、さらに円安が進行する可能性があります。そのため、為替差益が得られる外貨建て資産への投資が有利になると考えられます。

ただ、円安とは外貨が高くなっているということなので、もしかしたら外貨建て資産への新規投資は避けたくなるかもしれません。しかし、安易に資産運用をやめないことが大切です。なぜなら、外貨預金や株式、債券などは、為替差による損益以外にも、利息や配当金、資産価値の上昇などによって利益が得られる可能性があるからです。たとえ円高が進んで為替差損が発生しても、資産が増える可能性があります。

為替動向を読むのはプロでも難しいので、資産運用は初めから、円安でも円高でも続けられるように取り組むのがおすすめです。

円高対策を考えておく

外貨建ての資産で運用をするなら、円安の状況下でも、今後は円高に転換する可能性があることは想定しておきましょう。多少の円高は許容すると決めておくのも良いでしょうし、前述したような、為替ヘッジありの投資信託を活用して円高に備える方法もあります。

大切なのは、円高に変わったときに焦って投資をやめないですむようにしておくことです。特に、円高になったことで損失が出ている場合は慎重に判断しましょう。円高が一時的なものであれば、円安に戻るまで待つことで損失を回避できるかもしれません。

また、円高になれば、外国資産への新規投資は割安に感じやすくなります。円高に転換することに備えて、投資用の資金をある程度手元に残しておき、いつでも追加投資ができるようにしておくのもおすすめです。

円安時におすすめの資産運用のやり方

円安が進むと、外貨建て資産へ投資をすることで為替差益を得ることができます。しかし同時に、円高に急転換して為替差損が発生する怖さがつきまといます。そこで、円安時に資産運用を始めるなら、次のポイントを意識しておきましょう。

長期投資を前提にする

投資に取り組む際は、数日や数カ月、数年といった短期間の間に売買を繰り返して利益を得るのではなく、数年~数十年間じっくり金融資産を保有し続ける「長期投資」を意識するのがおすすめです。

投資期間が長ければ、円高になるときもあれば、円安になるときもあるものです。外貨建て資産に投資をすると、円安局面から円高局面に変わることで、日本円に戻すと損失が生じてしまうかもしれません。しかし、そのまま長期間保有を続けてまた円安になれば、保有期間中の円高による損失は気にする必要がありません。

このように、あらかじめ長期間続けるつもりで始めれば、円高時に焦らなくてすむのではないでしょうか。また、長期投資なら頻繁に売買することがないので、売買手数料等を抑えやすい点もメリットです。

積立投資を活用する

「積立投資」は、毎月1万円などの定額を決めてコツコツ継続的に買い付ける方法です。円安局面では、外貨資産への投資が有利となります。しかし、円安時にこのまま円安が進行するとは限りません。もし手元の投資資金を一度に全額外貨に換えると、その日がたまたま円安のピークであれば、円高に切り替わった後は利益を出すのが難しくなってしまいます。

そこで有効なのが、いろんなタイミングで外貨に換えることです。一定金額の日本円を積立投資で外貨に換え続ければ、円高が進んだときは外貨をたくさん買い、円安が進んだときは外貨を少しだけ買うことになり、自然と取得価格が平均化されます。一時的な為替相場に左右されないため、相場を読めなくても投資がしやすいです。

積立投資は、積立外貨預金、月払いの貯蓄型保険、投資信託の定期積立サービスなどを利用すれば、手間なく実践できます。「毎月給料の一部を投資に回したい」という場合にも合っている方法なので、ぜひ覚えておきましょう。

分散投資をする

投資先を複数に分散させることも大切です。例えば、円高に変わることを恐れて円建て資産のみを持っていると、円安が進行したときに十分な恩恵を受けられません。そうはいっても、外貨建て資産のみを持っていては、円高に振れた時のダメージが大きくなってしまいます。

そこで、円高が進むと強い円建て資産と、円安が進むと強い外貨建ての両方に分散して投資しておくのです。そうすれば、円安と円高のどちらの局面でも、大きく損をすることを避けやすくなります。

リスク許容度に合わせて投資額を決める

今後の為替が読めない以上、資産運用は自分の家計にとって無理のない金額で行うことが大切です。最も安全なのは、もし資産運用で資産が減ってしまっても生活に大きな支障が出ない「余剰資金」で行うことです。例えば、自分のおこづかいや、レジャー用に貯めているお金などが挙げられます。

また、長期・積立・分散を意識することでうまく資産が増えたとしても、資産運用の途中で換金ができなかったり損失が出てしまって実現したいライフプラン(マイカーやマイホームの購入、子どもの大学進学など)に障りがあると、幸福とは言い難いでしょう。それなので、自分が思い描くライフプランに合わせて、投資額や投資する期間を決めてください。

数年しか投資期間が取れない人や、家族が多くて生活費が多くかかる人などは、リスク許容度が低いと言えます。場合によっては無理に投資を始めることは辞めて、堅実に定期預金などを活用すると良いでしょう。

為替リスクに備えながら資産運用を続けよう

円安は、良くも悪くも資産運用に大きな影響を与えます。そのため、自分が取り組む資産運用と為替がどのように影響するのかを理解しておくことが大切です。

ただ、今後の為替動向を前もって知ることは誰にもできません。だから、円安が進む可能性も、円高になる可能性も想定しておきましょう。

資産運用で重要なのは、自分にとって大きすぎるリスクを抱え込まないことです。長期・分散・積立といったリスクを抑える投資手法を取り入れたり、家計に無理のない投資額に抑えることを心がけたりしながら、どんな為替のときでも資産運用を続けていけるようにしましょう。

\ ネットでカンタン口座開設 /

SBI新生銀行で今すぐ口座開設

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る