セミリタイアするためにはどうしたらいい?

定年の延長や老後資金問題など、長く働くことに注目が集まる昨今ですが、長時間労働や人間関係によるストレスから解放されるために、あえて「セミリタイア」という道を選ぶ人もいます。

そこで、セミリタイアを実現するためのポイントや、メリット・デメリットをまとめました。

目次

セミリタイアとは?

セミリタイアとは、定年前にフルタイムの仕事を退職し、働く時間や頻度を減らして生活することです。早期退職によって仕事のストレスから開放されるとともに、短時間のパートや不動産経営などで緩やかに収入を確保し続けるイメージです。早期退職するアーリーリタイアと似ていますが、一定の収入を確保しながら生活することで、資金面のリスクを軽減できる点に違いがあります。

アメリカでは、セミリタイアのような経済的に自立した早期退職を目指す、「FIRE(Financial Independence/Retire Early)」という動きも流行しているそうです。主に若手エリートのあいだでFIREを目指す動きが広がり、日本でも注目する人が増えました。

早期に仕事を辞め、より自由な暮らしを実現したいと考える人は、地域や年代を問わず広く存在しています。

アーリーリタイアについては、こちらの記事もご覧ください。

アーリーリタイアとは?第二の人生を早めに始める生き方

セミリタイアのメリット・デメリット

仕事を早期退職し、自分らしい毎日を実現するセミリタイアに魅力を感じる人は多くいます。しかし、時間を持て余すことなく、有意義な毎日を過ごせるかどうかは、それぞれの人の性格やセミリタイア後の生活スタイルによって変わってくるでしょう。安易にセミリタイアを選択すると、後々のトラブルにつながる可能性もあります。

そこでセミリタイアについて、メリットとデメリットの両面から考えてみましょう。

<セミリタイアのメリット>

・ストレスからの解放

セミリタイアの一番のメリットは、仕事によるストレスから解放されることでしょう。仕事が楽しくて仕方がないという人は、そもそもセミリタイアを目指すことも少ないと思われます。

仕事そのものや、仕事上の人間関係、長時間労働、通勤などがストレスになっている人にとって、セミリタイアは非常に魅力的なものだといえます。

・セカンドライフを満喫できる

高年齢者雇用安定法の改正によって、希望すれば年金受給開始年齢まで働くことが可能になりました。しかし、65歳や70歳まで働いた場合、退職後に旅行やレジャー、趣味を楽しめる時間がどのくらい残っているでしょうか。

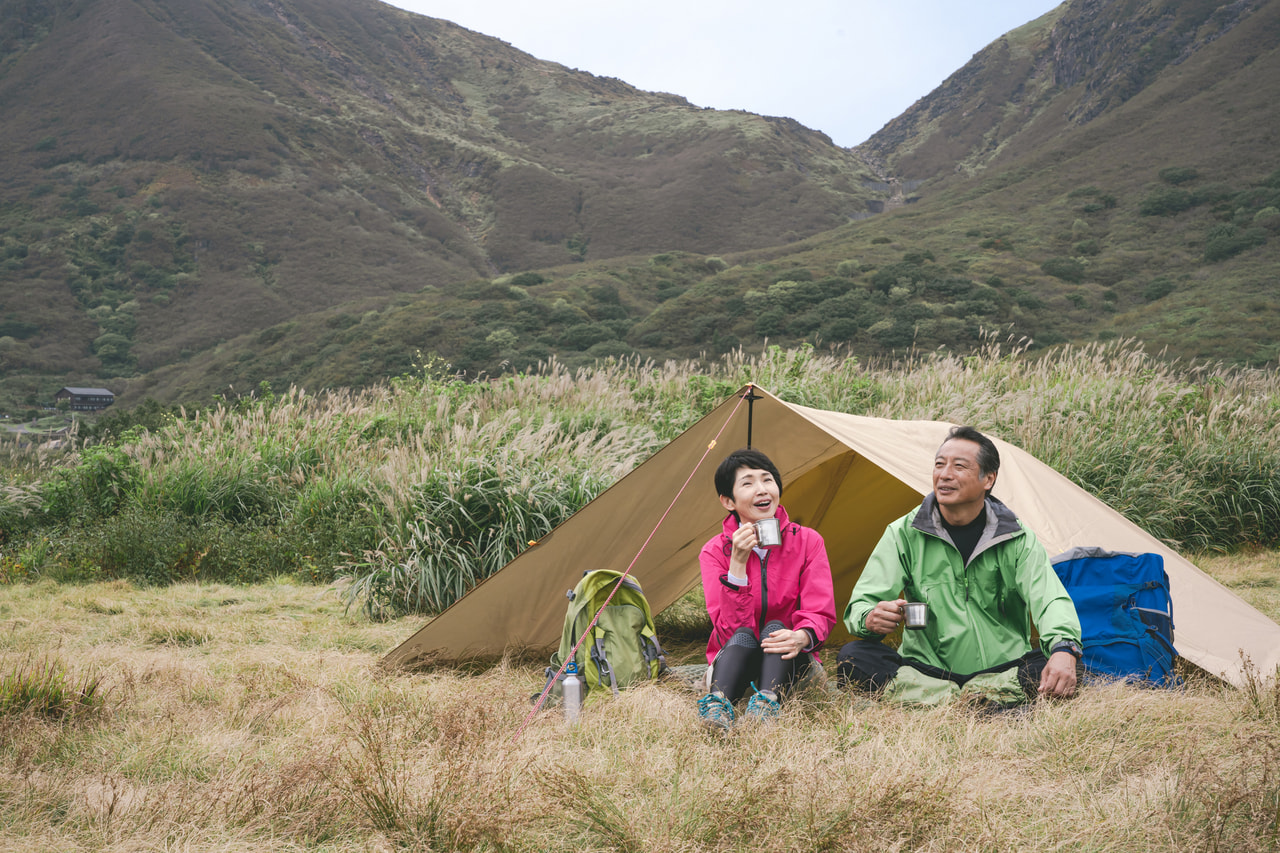

何歳までアクティブに活動できるかは、個人の健康状態によって異なりますが、一般的に年齢を重ねれば重ねるほど、体の動きは鈍くなり、病気にもかかりやすくなります。足腰が弱くなれば、登山やハイキングにも行きづらくなりますし、老眼が進めば読書も難しくなっていきます。

体が元気なうちにセミリタイアをすれば、このような問題を回避し、「時間ができたらしたいこと」を存分に叶えることができるでしょう。

・「早期優遇退職制度」利用で、退職金が上乗せされる

会社によっては、50歳や55歳、60歳など、節目の年齢で退職を選べる「選択定年制」を導入している場合があります。これは、該当の年齢に達したときに「退職するか、働き続けるか」を選べる制度で、退職を選んだ場合、退職金の上乗せといった優遇を受けられます。

また、業績の悪化や人員構成の整理のために早期退職制度、希望退職制度を用意している企業もあります。この場合も、上乗せされた退職金を受け取れます。

<セミリタイアのデメリット>

・経済的なリスクがある

セミリタイアの最も大きなデメリットは、経済的なリスクがある点です。資金計画をしっかり立てた上で実行しないと、後々生活に困窮してしまう可能性があります。

・社会とのつながりが薄くなる

仕事をしているときと比べて、社会とのつながりが薄くなってしまう点にも注意が必要です。セミリタイア後に時短勤務やアルバイトなどで働く人もいますが、フルタイムで働くときとは、社会とのつながり方が変わってくるでしょう。人生の張り合いを失ってしまうおそれもあります。

セミリタイア前に考えておきたいお金のこと

セミリタイアを実行する際は、事前にリタイア後の資金について検討しておく必要があります。次の3つのステップで資金計画を立てておきましょう。

1. 年間の支出額について考える

まず、現在の1年間の支出額がいくらなのかを把握してください。毎月の支出だけを見ていると、年払いの保険料や教育費、税金、帰省費などを見落としてしまうため、年間の支出額を確認することが大切です。

ただし、セミリタイア後の支出は現在の支出と同じではありません。スーツ代や平日のランチ代といった仕事関係の支出がなくなる一方で、給与天引きされていた社会保険料等を自分で支払う必要が出てきます。年齢を重ねるにつれて、医療費が増加する可能性もあるでしょう。

こうした生活の変化も見据え、現在の支出額をもとにセミリタイア後の生活費を検討してみてください。家族がいる場合は、家族の教育費や医療費、介護費なども考えておく必要があります。

なお、総務省が2021年に発表した「家計調査報告(家計収支編)」では、2人以上の世帯の月平均支出は27万9,024円、単身世帯は15万5,046円という結果が出ています。平均的な生活を送る場合、2人以上の世帯であれば年間350万円超、単身世帯なら200万円程度が必要ということになります。

2. 何年分の生活費を準備するか考える

セミリタイア後、10年分の生活費を用意しておけばいいのか、30年分必要なのかによって、資金計画は大幅に変わります。実際に何歳まで生きるのかは誰にもわかりませんが、ある程度の予測をつけて計画を立てましょう。

このとき、平均寿命をもとに考えてしまうと、資金が不足してしまうかもしれません。平均寿命は、若くして亡くなった方も含めて計算されているからです。

そこで役立つのが、「平均余命」です。平均余命とは、ある年齢まで生きた人が、その後何年間生きるかという時間の平均を表したもの。主な年齢の平均余命は下記のとおりです。

| 男性 | 女性 | |

| 30歳 | 52.09年 | 58.03年 |

| 40歳 | 42.40年 | 42.50年 |

| 50歳 | 32.93年 | 33.04年 |

| 60歳 | 24.02年 | 24.02年 |

セミリタイア時の年齢の平均余命を調べ、それに基づいて資金計画を立ててください。平均余命から数年の余裕を持たせておくと安心です。

3. セミリタイア後の資産状況を確認する

セミリタイア時の保有資産や収入について、詳しく調べてみましょう。現在保有している貯金や投資だけでなく、退職金や年金、満期保険金、iDeCoの受取金など、将来受け取る予定のお金についても洗い出します。

収入がはっきりすると、年間の支出額と生存年数の予測をもとに、収支の予定表が作れます。この時点で資金が十分足りていればリタイアが可能ですが、不足している場合は、セミリタイアで緩やかに働き、不足をカバーできる程度の収入を得る必要があります。

なお、セミリタイア後に行う仕事も、いつかは辞めることになります。仕事を完全にリタイアした後に資金がショートしないかどうかも考えておいてください。家賃収入や配当金のような不労所得を得られる予定がある人も、継続的にその収入が続くのか、そのために何が必要か考えることが必要です。

退職金の運用については、こちらの記事もご覧ください。

退職金の安全な運用方法は?老後を安心して過ごすための資産づくり

セミリタイアに必要な資産の作り方

アメリカでは前述したFIREにおいて、リタイア時に年間の支出額の25倍の資産を作り、年利4%で運用する「4%ルール」が注目されています。セミリタイア後に必要な年間の支出額が300万円の場合、7,500万円の資産があれば、4%の運用益=300万円となり、生活費をまかなえるというわけです。とはいえ、実際には、運用益にも税金がかかりますし、常に4%での運用が継続できるとは限りません。

そこで、セミリタイア後にも、緩やかに収入を得ることが必要です。年間150万円の収入を得ることができれば、4%ルールで必要な資産額は3,750万円まで減少します。65歳以降、年金を150万円以上受け取れるのであれば、65歳で完全リタイアしても生活費には困らないでしょう。さらに、70歳まで緩やかに働いて年金の受給年齢を繰り下げれば、42%も受給額が増えるため、運用益の減少にも対応できるでしょう。

とはいえ、リタイア後に緩やかに収入を得るとしても、そもそも例に挙げた3,750万円の資産をどうやって準備すれば良いか、迷うかもしれません。そこで、セミリタイアをするためにまとまった資産を作る方法を、4つご紹介します。

1. 貯蓄をする

最も着実に資産を築く方法が、貯蓄です。例えば、22歳から働き始めて40歳でセミリタイアするなら、18年間で3,750万円貯めるために、年間約208万円の貯畜が必要です。簡単に貯められる額ではありませんが、ボーナスを使わずに貯金に回したり、資産運用も併用したりすれば不可能ではないでしょう。

リタイア後もある程度働くことで不足分をまかなえれば、セミリタイアも現実味を帯びてきます。

2. 投資で資産の増加を目指す

低金利が続いている昨今、預金として口座にお金を置いていても受け取れる利息は微々たるものです。それなりの利率での資産運用を目指す場合は、投資信託や株式等で運用を行うことになるでしょう。

NISAやiDeCoなど、投資による資産形成を後押しする税制優遇制度もありますから、検討してみてください。特に、iDeCoは運用益だけでなく、掛金も所得控除の対象となる、節税効果の大きい制度です。原則60歳以上の受け取りとなるため、それ以前にセミリタイアを目指す場合は注意が必要ですが、60歳以降の早期退職を検討しているのであれば、資金づくりに役立ちます。

3. 不労所得が得られる手段を作る

会社勤めの人の場合、年間に受け取れる給与が2倍、3倍に増加するというケースはあまりないでしょう。順調に昇給した場合でも、ある程度生涯に稼げる金額は決まってきます。

そこで、収入を増やし、貯蓄ペースを上げるための手段として、不動産収入や配当金収入、アフィリエイトなど、本業以外の不労所得を得られる仕組みを作る方法があります。

継続して収入が得られるようになれば、セミリタイア後の収入源のひとつとして活用することもできます。

ただし、投資用不動産や株式の購入にはリスクもあります。リスクとリターンを理解した上で検討してください。

4. 財産贈与などを受ける

相続や財産贈与などの予定がある場合、自分自身で資産形成をしなくても、セミリタイアが可能になるかもしれません。

とはいえ、資金援助や相続を前提に資金計画を立てると、あてが外れたときに困窮する可能性があるので注意しましょう。

セミリタイアのためには将来を見据えた資金計画が必要

セミリタイアを実現するためには、その後にどのような生活がしたいかしっかり考えておくことが重要です。セミリタイア時点の資産額を意識するだけでなく、その後の収入と支出額を踏まえた資金計画を立てましょう。

セミリタイアしたことを後悔しないよう、事前に十分な準備をしてから実行に移してください。

【監修者プロフィール】

吉田 祐基

ライター・編集者。AFP/2級FP技能士。マネー系コンテンツの制作が得意。これまで東洋経済オンライン(東洋経済新報社)、日本経済新聞(日本経済新聞社)、Finasee(想研)などで企画・編集・執筆を担当。

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る