外貨預金の金利と運用戦略を徹底解説!

本記事は、SBI新生銀行からのお知らせです。

現在、日本円だけを持つリスクから逃れるために、外貨を保有することが、資産を分散させて保全する手段として注目されています。世界的な経済の不確実性がささやかれる中、外貨での預金は、何もしないよりも相対的に安定した資産保有のひとつの方法となります。不安定な市場動向から資産を守るために外貨預金を検討することは賢明な選択と言えるでしょう。また、世界経済の拡大を見込む外貨預金は、円だけに依存するよりもリスクを分散し、将来の不確実性に備えるための一つの手段として有効です。

この記事では、外貨預金の仕組みや金利、運用戦略について、外貨預金初心者の方でも理解しやすいように解説します。

目次

そもそも外貨預金って何?その種類と特徴

外貨預金とは、一言で言えば「外国の通貨で預金を行うこと」です。それだけで利益を生み出す可能性があるのですが、それは一体どのようにすればよいのでしょうか?その仕組みを簡単にご紹介します。

※上の表はあくまで一例であり、外貨預金は為替変動により外貨から円への交換比率(為替レート)が変わるため、外貨を円に交換した場合に為替差損が生じ、当初預入時の円の元本を下回り、元本割れとなる可能性があります。

まず、日本円を外貨に交換します。この円から外貨に交換するレートを「TTS」と言います。TTSとは、Telegraphic Transfer Selling rate(電信売相場)の略で、円から外貨預金への預け入れ時の為替レートのことです。このレートは常に変動しています。外貨に交換した後、預金をすることで、1年後、2年後と利息が増え、最終的に外貨から円に戻す際に、初めに預けた金額よりも利益を得る可能性があります。

また、外貨から円に交換するレートを「TTB」と言います。TTBとは、Telegraphic Transfer Buying rate(電信買相場)の略で、金融機関が顧客から外貨を買い取る時の「買いレート」を表します。これらのレートも常に変動しているため、レートのチェックは欠かさないようにしましょう。

外貨預金は円預金より一般的に高金利であるため、上記の表のように利益を生み出す可能性がある商品です。さらに、他のメリットとしては日本円保有のリスクの回避、分散投資で安心できることなどが挙げられます。詳しくは以下の記事をご参照ください。

関連記事:外貨預金メリット・デメリットは?通貨ごとのリスクも解説

このように、外貨預金とは金利を上手く利用することで利益を生み出す可能性がある商品です。それを踏まえ、ここからは外貨預金と金利について、詳しく解説していきます。 ただし、外貨ベースでは元本が保証されていますが、円ベースに換算したときに元本が保証されているわけではありません。預入時よりも円高になっていると円の元本を下回り、元本割れとなる可能性があります。また、預金保険制度の対象(※預金保険制度=金融機関が破綻した際に1金融機関あたり元本1,000万円までと破綻日までの利息等が保護される仕組み)にもならないため、その点には注意が必要です。

外貨普通預金と外貨定期預金の違い

金利について詳しく見ていく前に、「外貨普通預金」と「外貨定期預金」の違いを確認しましょう。外貨預金には主に普通預金と定期預金の二種類がありますが、それらはどのように異なるのでしょうか。

外貨普通預金と外貨定期預金の主な違いは、①利用方法 と ②金利 にあります。

普通預金は①資金の出し入れが自由であり、為替変動によるリスクを短期間で受け入れることが可能です。また、②金利は変動金利で定期預金と比べて低い場合が多く、利息が毎月付与されることが一般的です。

一方、定期預金は、①満期まで原則として中途解約や出金が不可能で、解約や出金をしたい場合、金融機関によっては、違約金や手数料を支払う必要があります。しかし、②満期まで預け入れることでより高い金利を得ることができます。利息は満期時に支払われます。

それぞれにメリットとデメリットがあるため、ご自身に合った預金方法を選ぶことが大切です。次に、実際の通貨別、預金方法別の金利を比較してみましょう。

通貨別の金利一覧

先程、外貨預金とは「外国の通貨で預金を行うこと」だと述べましたが、外国の通貨と言っても様々な種類があり、金融機関や市場状況によってそれぞれの金利が異なります。今回はSBI新生銀行における米ドル・ユーロ・豪ドルの三種類の金利を比較してみます。

| 外貨普通預金 | 外貨定期預金 1ヵ月 |

|

|---|---|---|

| 米ドル | 年0.010% | 年3.500% |

| ユーロ | 年0.010% | 年1.800% |

| 豪ドル | 年0.010% | 年3.500% |

米ドル預金の金利は、アメリカの金融政策に影響を受けます。通常、金利は高いものの、為替リスクが大きくなることがあります。ユーロ預金の金利は、ヨーロッパ中央銀行の政策に従って決定され、通常は低めです。豪ドル預金の金利は、オーストラリアの金利水準によって動き、通常は中間的な金利水準です。

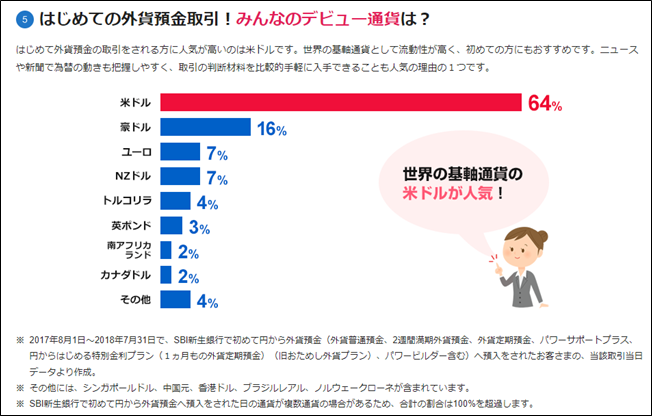

初心者はどの通貨を選ぶのがいい?

代表的な三種類の通貨の金利を比較してみましたが、外貨預金初心者の方におすすめの通貨と、反対に避けた方が良い通貨についてもご紹介します。

まず、おすすめの通貨としては、米ドルが挙げられます。先ほど「米ドルはアメリカの金融政策に影響を受ける」と述べましたが、それでも信頼性が非常に高い通貨です。流通量が多く、また、日本にいてもアメリカの情勢に関する情報は入手しやすいため、初心者の方にはおすすめの通貨と言えるでしょう。

では、反対に初心者が避けた方が良い通貨はなんでしょうか。それは、南アフリカランドやトルコリラなどの新興国通貨です。これらの通貨は金利が年0.100~0.500%*と、米ドルなどと比べると高いことが特徴ですが、為替の変動が大きく、為替リスクが大きい商品でもあります。そのため、初心者の方は避けておいた方が無難だと言えるでしょう。

*金利は2024年11月1日現在。南アフリカランド、トルコリラの外貨普通預金(税引前)のSBI新生銀行スタンダードステージの金利

各通貨の金利を比較検討することで、より適切な通貨を選択することができます。ただし、金利だけでなく、為替リスクや手数料、運用期間なども考慮し、慎重に判断してください。

外貨預金の金利推移

通貨の種類と金利がわかったところで、ここからはその金利の推移についてもご紹介していきます。外貨預金の金利推移は、国際金融市場や各国の経済状況、中央銀行の政策などの複雑な要因によって影響を受けます。これらの要因は常に変化しており、外貨預金金利の動向を理解するためには継続的な分析が必要です。

金利変動に影響を与える要素としては、①国際金融市場の状況 ②各国の経済状況 ③中央銀行の政策 ④為替レートの変動 の四つが挙げられます。順番に見ていきましょう。

まず、①国際金融市場の状況についてです。世界的な金融危機や地政学的なリスク、あるいは他の主要な経済イベントは、投資家のリスク回避の傾向を引き起こし、安全資産への需要が高まることがあります。これにより、外貨預金への需要が増加し、金利が上昇することがあります。

次に、②各国の経済状況についてです。経済が成長している国では、中央銀行が通貨価値を維持するために金利を引き上げることがあります。その結果、外貨預金の金利も上昇する傾向があります。一方で、景気後退や不況期には、中央銀行が金利を引き下げて経済を刺激しようとすることがあり、外貨預金金利もそれに従って低下することがあります。

そして、③中央銀行の政策についてです。多くの国の中央銀行は、金融政策の主要な手段として金利(政策金利)を使用しています。金利を引き上げることで通貨価値を維持し、インフレーションを抑制しようとする一方で、金利を引き下げることで経済を刺激し、成長を促進しようとすることがあります。したがって、中央銀行の金融政策は外貨預金の金利に直接影響を与えると言えます。

最後に、④為替レートの変動についてです。外貨預金は通常、外国通貨で行われるため、為替レートの変動は預金者にとって重要な要素となります。特に安定した通貨と比較して、変動の激しい通貨の場合、金利にも変動が生じることがあります。

金利の推移を正確に予測することは困難ですが、国際金融市場の動向、各国の経済状況、中央銀行の政策、そして為替レートの動向を分析することで、ある程度の予測が可能です。外貨預金を検討する際には、これらの要因を考慮し、リスクとリターンを上手く両立させることが重要になってくるでしょう。

外貨預金に関する手数料と税金

ここまで外貨預金と金利について詳しく見てきましたが、だんだんと自分に合った外貨預金の種類がわかってきたのではないでしょうか。ここからは外貨預金に関する手数料と税金について確認していきます。正しい理解でより多くの利益を享受しましょう。

為替手数料について

外貨預金の際に発生する手数料の事を「為替手数料」といいます。これは、預け入れや引き出し時に「円→外貨」、「外貨→円」に変換する際に発生する手数料のことです。この為替手数料は金融機関ごとに金額が異なっており、なるべく安い手数料の金融機関を選択することが節約のコツと言えるでしょう。

関連記事:外貨預金の手数料は高いの?手数料と金利を比較して解説

税金について

外貨預金に関する税金は、利息と為替差益についてかかります。

外貨預金の利息は源泉分離課税として一律20.315%(所得税15.315%、住民税5%)の税金がかかります。納税は金融機関が預金者の代わりに納めますので確定申告の対象となる所得からは除かれます。

また、為替差益(外国為替相場の変動が元で発生する損益)が発生した場合には、雑所得となるので確定申告による総合課税の対象になります。例えば給与所得者の場合(年収2,000万円以下)、給与所得や退職所得以外の所得が年間20万円超えると申告の必要があります。ただし為替差損が生じた場合は、その他の雑所得から控除することができます。他にも諸条件がありますので、詳しくは税務署、公認会計士、税理士にご相談ください。

外貨預金のリスクとその対策

ここまで見てきたように、外貨預金は円安時には特に利益を生み出すことができる商品です。しかし、その一方でリスクも伴います。ここからは、外貨預金におけるリスクとそれに対する対策について説明していきます。

為替リスクの理解と対策

外貨預金における代表的なリスクが、「為替リスク」です。為替リスクとは、外貨建ての資産や取引において、為替レートの変動が原因で損失が生じる可能性の事を指します。先に述べたとおり、為替相場は常に変動しており、円安では為替差益が発生しますが、円高によって円の価値が上がると、差損が発生してしまいます。そのため、外貨預金を行う際には為替リスクへの理解と対策が不可欠です。

まず、為替リスクを理解するためには、現在の為替相場や経済情勢を把握することが大切です。外貨に関連する情報を日々チェックすることで、為替市場の動向を把握しやすくなるでしょう。

次に、為替リスク対策の具体例として、複数の通貨に分散投資することが挙げられます。例えば、米ドルとユーロに分散投資することで、ある通貨の為替リスクが他の通貨で相殺される可能性があります。また、短期間での預け入れを選ぶことも、為替リスクを最小限に抑える方法の一つだと言えます。

このように、為替リスク対策を十分に行った上で外貨預金を活用すれば、資産運用の幅が広がり、リターンの向上が期待できます。

金利変動リスクと外貨預金の運用戦略

外貨預金における二つ目のリスクが、金利変動によって円元本での価値が大きく変動してしまうことです。金利は各国の金融政策や経済状況など様々な理由で変動するため、それらを正しく理解し、適切な運用戦略を立てるようにしましょう。

運用戦略を立てる上でポイントとなるのが、以下の四つです。

①自身のリスク許容度や運用目的を明確にする。

外貨預金には、為替リスクをはじめとし、いくつかリスクが存在します。それをどこまで許容するのか、また外貨預金をどのように運用するのかを自分の中で明確にしておくことが大切です。余裕資金を用いて運用を行うようにしましょう。

②長期的な視点で金利や為替の動向を分析する。

短期間のうちに預入、払戻を繰り返すと、その分為替手数料が発生してしまいます。金利や為替は常に変動しているものですから、焦らず長い目で動向を分析することが重要となります。

③金利の上昇が見込まれる場合は、短期間での預け入れを選ぶ。

「短期間のうちに預入、払戻を繰り返すと、その分為替手数料が発生する」と述べましたが、金利の上昇が見込まれる場合は短期間での預入を選択した方が良いでしょう。常に金利、為替の変動をチェックし、その都度判断していくことがよりよい運用へとつながります。

④定期預金と普通預金のメリット・デメリットを比較検討し、バランスの取れた運用を目指す。

ここまで見てきたように、外貨預金にもメリット・デメリットが存在します。それらをよく理解し、自身に合ったやり方で外貨預金を行うことで、無理のないバランスの取れた運用が可能になるでしょう。

これらのポイントを押さえることで、金利変動による収益の減少を最小限に抑えつつ、適切な外貨預金の運用戦略を立てることができるようになるでしょう。

シミュレーションで計算をして、最適な選択をしよう

何度もお話していますが、外貨預金は金利もよく、為替差益を受け取れるメリットもありますが、為替の影響を受け元本割れのリスクもあります。そこで、外貨預金を始める前に、外貨預金のリターンとリスクを事前に検証しましょう。SBI新生銀行では「外貨預金かんたん損益シミュレーション」という機能があります。

このサイトを活用すると、簡単にシミュレーションができ、損益分岐点もすぐにわかります。「難しい計算式がわからない」という方でも安心。通貨や金利を選択して、想定のレートを打ち込むだけで、誰でもシミュレーションができます。

今回は、米ドルを外貨定期預金で1年間預けた場合のシミュレーションです。2024年11月1日のTTSが153.04円でした。シミュレーターでは10銭単位で金額指定ができるので、153.00円としてシミュレーションしました。そして1年後の2025年11月1日(TTBは154円)に引き出すという想定で設定しました。

<条件>

米ドル100万円、スタンダードステージ、1年もの

シミュレーションをしたところ、手数料や税金を差し引いて43,430円の利益が出ることがわかりました。この1年で円安が進んだ結果、金利の他に為替差益が加わりました。為替が147.60円まで下がらなければ、損が出ないことがわかります。

ここまで、リターンとリスクを把握した上で、実際に外貨預金を始めてみましょう。

以上のように外貨預金は円安に強い、高金利、リスクの分散など、日本円だけで定期預金を持つよりメリットがあります。当然リスクもあるので、しっかり外貨預金をする前には、先述のようにリスクを計算・想定しておくことが重要です。このようにみなさんも資産運用の1つとして、余裕資金ではじめてみるのはいかがでしょうか。

\ ネットでカンタン口座開設 /

SBI新生銀行で今すぐ口座開設

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る