マイナス金利とは? 日銀のマイナス金利解除によるメリット・デメリットを解説!

本記事はSBI新生銀行からのお知らせです。

報道などで目にすることも多い「マイナス金利」や「マイナス金利解除」。しかし、これらが具体的に何を意味し、私たちの生活にどのように影響を及ぼすのか、皆さんは理解していますか?ここでは、マイナス金利とマイナス金利解除の影響、そして個人がとれる対策について解説します。

目次

マイナス金利とは?

まず、マイナス金利解除を理解する前に、マイナス金利について解説します。マイナス金利とは、文字どおり金利がマイナスになることです。マイナス金利がどういうことかを考える上で、まず民間の金融機関と中央銀行の関係について知っておく必要があります。

民間の金融機関は、銀行や信用金庫など、個人や法人からお金を預かったり、貸し出したりしている機関のことです。これらの金融機関は、預かったお金の一部を中央銀行に預けます。中央銀行は、日本の場合は「日本銀行(日銀)」を指しています。

金融機関が日銀に預けたお金には、金利が発生します。この金利がマイナスになっている状態が「マイナス金利」です。

金利がプラスの場合、お金を預けることで利息を受け取れます。しかし、金利がマイナスの場合は、反対にお金を支払わなくてはなりません。つまり、民間の金融機関はお金を預けるにあたって、中央銀行にお金を支払う必要があるわけです。例えば、1万円を金利年0.1%で1年間預けた場合、10円の利息を受け取れますが、マイナス0.1%で預けた場合は、反対に10円を支払わなければいけないのです(税金等は考慮していません)。

ただし、現在の日本のマイナス金利は、あくまでも金融機関に対する日銀の金利がマイナスだということ。個人が金融機関に預金をしたときの金利がマイナスになるわけではありません。さらに、日銀の中でもマイナス金利が適用されるのは、小切手や手形の支払いに使われる当座預金のみで、その中でも政策金利残高と呼ばれる一部の残高だけです。

マイナス金利政策導入の背景と経緯

次にマイナス金利政策が導入された背景について解説します。日本では、長く続くデフレがあります。デフレとは、物価が長期的に下落していくことを指しています。反対に、物価が上がることをインフレと呼びます。

「物価は下がる方がいい」と考える人もいるでしょう。たしかに、これまで100円で購入していた商品が90円で手に入るようになれば、生活コストを抑えられます。しかし、これは経済の停滞を引き起こす可能性もあります。たとえば100円で購入していた商品が110円になったとしても、それ以上に給料が増えていれば問題ないでしょう。

実際に昭和初期と現在を比べてみると、物価は大幅に値上がりしていますが、それに伴い、給料も上がっています。そのため、物価の値上がりによって生活が困難にという事態には至っていません。

デフレは、一般的に2年以上物価の下落が続く状態のことを指します。日本では、1999年以降、一部の年を除いて継続的に物価が下落し続けました。この下落は、2012年までの13年間続き、2013年にようやく上昇に転じます。

2013年は、日銀が2%のインフレ率上昇を目標に設定した年でもあります。この後、物価は上昇に転じますが、目標とする2%には届きませんでした。そこで、2016年には「マイナス金利付き量的・質的金融緩和」政策が開始されます。この政策によって、マイナス金利の導入や、より積極的な日銀による国債の買い入れといった金融政策がとられることになりました。

インフレ率プラス2%の目標を達成するための手段のひとつが、マイナス金利政策です。2022年現在、インフレ率プラス2%という水準は上回ってきていますが、マイナス金利政策をはじめとすると金融緩和は今後も継続すると予想されていました。

それでは引き続き、マイナス金利政策をとることでインフレ率が上がる理由について解説します。

金融機関が積極的に資金を貸し出すようになる

マイナス金利になると、金融機関が個人や法人から預かった資金を日銀に預けることで、金利が減ってしまいます。これは金融機関にとってマイナスですから、資金を日銀に預けるのではなく、積極的に個人や法人に貸し出して利息を得ようとします。その結果、資金が市場に流通し、インフレを促進することができるのです。

個人や企業が借り入れしやすくなる

金融機関が積極的に資金を貸し出すと、個人や企業はより簡単に資金を借り入れることができます。実際、マイナス金利政策が導入されて以降、住宅ローン金利やカーローン金利といったローン金利は低水準になりました。個人や企業が、より手軽にローンを利用できるようになりますから、高額商品の購買意欲が高まり、インフレを誘導することができます。

円安による輸出業などの活性化

マイナス金利になると、ローンだけでなく預金金利も低くなります。すると、円ではなく金利の高い外貨で資産運用する動きが活発になります。円が売られてほかの通貨が買われる傾向が強くなり、円安が進むことになります。

円安が進んだ場合の影響として、輸出業の活性化があります。同じ値段の商品をより安く海外で販売できるようになり、需要が高まるからです。例えば、1米ドル100円のときに600円の商品を海外で売ろうとすると6米ドルになりますが、1米ドル120円になれば、同じ商品を5米ドルで売ることができます。さらに、海外からの旅行客が増えるインバウンド需要も見込めるため、国内の経済が活性化し、インフレにつながるでしょう。

ただし、円安になると、輸入業は不利になります。例えば、1米ドル100円なら5米ドルの商品を500円で仕入れることができますが、1米ドルが120円になると、同じ商品を仕入れるのに600円かかってしまうからです。

円安にも円高にもそれぞれメリット・デメリットがありますが、日本の場合は、円安のほうがより景気が良くなる傾向が強いといわれています。

関連記事:外貨預金をおすすめする理由とは?国や通貨の選び方を紹介!

マイナス金利とゼロ金利の違い

実は、マイナス金利政策がとられる前から、日銀は「ゼロ金利政策」をとっていました。ゼロ金利政策とマイナス金利政策は、数字だけを考えると単純に金利の下げ幅が違うだけのように思えますが、そうではありません。ゼロ金利政策がどのようなものなのか見ていきましょう。

ゼロ金利政策は、1999年に日銀が打ち出した政策です。これは、金融機関同士が短期間の資金の貸し借りを行う際、金利を限りなくゼロに近い数字まで引き下げるというものです。

銀行や信用金庫などの金融機関は、個人から預金等の名目で短期的にお金を預かり、住宅ローンや法人への融資といった長期的な貸し出しに活用し、そこで得た利息を利益としています。しかし、この運用では、顧客が預けたお金を引き出そうとしたときに、融資に回してしまって手元資金がない状況になりかねません。

そこで金融機関は、手元資金に余裕がある別の金融機関から、短期的に資金の借り入れを行います。このときに発生する金利を低くするのが、ゼロ金利政策です。

ただし、ゼロ金利政策を継続し続けると、金融政策の幅が狭くなってしまうため、あまり長期的に続けるのは良くないとされています。実際、日本は2006年に一度、ゼロ金利政策を解除しました。しかし、結局は景気の上昇が見込めず、再度ゼロ金利政策を導入することになります。

そしてその後、マイナス金利政策が導入された理由は、ゼロ金利政策の効果が期待されたほど現れなかったことが挙げられます。ゼロ金利政策では金融機関が長期融資に踏み出しにくい状況が続いていました。マイナス金利政策はさらなる金融緩和をもたらし、金融機関間の資金融通を促進することで景気の回復やインフレを期待する一環として導入されました。これにより、金融機関は長期融資に積極的に取り組むことができるようになり、市場にお金が増えて経済が活性化することが期待されました。

マイナス金利政策解除のメリット

マイナス金利解除とは、上記で説明した「金融機関が日銀に預金すればするほどコストがかかる」マイナス金利の状態の逆となります。異次元と称されてきた積極的緩和政策から正常化に向けて動き出したということです。つまり、金利が上昇することになります。

これを受けて、メガバンクを皮切りに都市銀行・地方銀行・ネット銀行・ゆうちょ銀行などの金融機関は、早速、円普通預金の利息を金利年0.001%(税引前/100万円預けて1年で10円)から金利年0.02%(税引前/100万円預けて1年で200円)に引き上げました。

これは私たち生活者にとって、銀行預金の金利が上がり、利息収入が増えることを意味します。

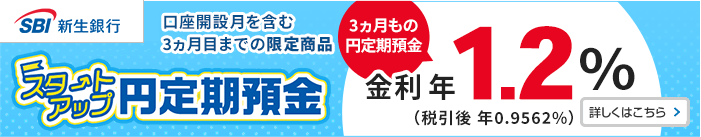

SBI新生銀行でも、新規に口座開設されたお客さま限定の円定期預金があります。3ヵ月もの金利年1.2%(税引前)と、1年もの金利年0.65%(税引前)の2つのタイプから選べて、両方にお預け入れいただくこともできます。インターネットの場合一口30万円から、期間中何度でもお預け入れいただけます。※金利は2024年8月16日現在。

関連記事:定期預金のメリットとは?利用時の注意点や満期後の対応を解説!

一般的に金利が上昇すると、金融機関は預金者に対する金利を上げることができ、収益を増やすことができます。これは銀行などにとって大きなメリットとなり、それが私たちの利息収入へ直結します。

また、住宅ローンの金利が上がることによる家計への悪影響が注目されがちですが、家計の負担軽減の効果もあります。それは日本と諸外国の金利差が縮小することによって、円高方向に振れる可能性があるという見方があります。もう少し詳しく説明すると、円安に歯止めがかかると、生活必需品をはじとする輸入コストが軽減され、家計の負担が軽減されることになります。

住宅ローンについては、次のデメリットでも挙げますが、ただちに変動金利が急上昇することは考えにくいので、すぐに深刻になる必要はありません。住宅ローンについては長期的な目線で改めて見直すことから始めましょう。

マイナス金利解除のデメリット

ローン金利の上昇

マイナス金利政策解除に伴う住宅ローンなどの借入金利の上昇は、既存のローンを返済する借り手にとって重大な負担となり得ます。この上昇は、金利が一般的な水準に戻ることによるものであり、これまで低金利環境で利益を得てきた借り手にとっては大きな変化です。

まず、金利の上昇により借入金の返済額が増加します。住宅ローンなどの長期借入金では、金利の微増でも総返済額に大きな影響を及ぼします。特に、支払いが長期間に渡る場合は、金利の上昇が返済計画や家計のバランスに大きな負担を与える可能性があります。

さらに、金利の上昇は新規借入金にも影響を及ぼします。金利が上昇すれば、新規に借り入れる際の利息負担も増加します。これは住宅購入を検討している個人や家族にとっても大きな影響を持ちます。金利が高くなれば、ローンの返済負担が増えるため、購入を見送る人も増える可能性があります。また、金利の上昇は住宅市場全体にも影響を与えます。金利が上がると、住宅ローンの需要が低下し、不動産市場の活況が鈍化する可能性もあります。ただし、メリットでも挙げた通り、ただちに変動金利が急上昇することは考えにくいので、まずは一度住宅ローンについては長期的目線で改めて見直すことから始めましょう。

企業の投資減少の可能性

金利が上がると、企業は借金をしてまで投資を行うことを控える可能性があります。なぜなら、金利が上昇すれば借入金の返済負担が増加するため、企業の財務状況に負担がかかります。特に、大規模な投資プロジェクトや長期にわたる商品開発などでは多額の資金が必要となりますが、金利が高い状況ではその負担が増大します。これにより、企業は投資を控える傾向が生じ、新しい工場建設や商品開発の減少が見込まれます。新たな技術や製品の開発が滞ると、競争力の維持や新たな産業の育成が困難になります。これにより、経済全体の成長が鈍化する可能性もあります。

輸出産業への影響

円高に転じることで、外貨建てでみると日本企業が作った製品が値上がりします。これは輸出産業にとって不利な影響を及ぼす可能性があります。円高になると、日本製品の価格が海外で高くなります。これにより、他国製品に対する競争力が低下し、輸出量や輸出収益が減少する恐れがあります。特に、自動車や電子機器などの大口輸出品目は影響が大きいと考えられます。

円高リスク

マイナス金利政策解除により円高に転じる可能性があり、輸出産業や観光業にとってリスクとなります。円高により、日本への訪日外国人観光客が減少する可能性があります。なぜなら、円高により日本での観光や買い物が高くなり、外国人観光客の旅行費用が増加するためです。これはホテルや観光施設などの観光業界にとっては深刻な打撃となります。

また、円高による輸出産業や観光業への影響は経済全体に波及します。輸出産業の減少は雇用や経済活動の低迷を招き、観光業の衰退は地域経済や関連産業にも大きな影響を与える可能性があります。

マイナス金利解除を理解し、情勢に合わせた資産運用をしよう!

マイナス金利やマイナス金利解除は、日銀の行っている金融政策のひとつです。情勢に合わせて、国が景気をコントロールするための施策です。景気が悪いときには、日銀は金利を引き下げ、市場における資金供給量を増やし、金融緩和を行います。 その結果、企業や個人はお金を借りやすくなるので、経済活動が活発になり、景気の上昇が期待できます。そして、企業の業績が向上すれば、賃金が上昇して個人の消費意欲が高まります。このように商品やサービスに対する需要が拡大し、物価の上昇を目指すのが金融緩和の目的です。一方、景気が良すぎると過度なインフレが生じることもあります。インフレとは、モノやサービスの価格が全体的に上がり続け、相対的にお金の価値が下がることです。過度なインフレになった場合には、金利の引き上げや資金供給量を縮小し、お金を借りにくくすることで、金融引き締めを行い、過熱した経済活動を抑制していきます。

金融政策の目的は、あくまでも物価の安定を図ることです。 物価の安定は、経済が安定的かつ持続的な成長を遂げていくうえで不可欠な基盤であり、日銀はこれを通じて国民経済の健全な発展に貢献するという役割を担っています。

マイナス金利解除は、金利上昇の第一歩です。長期的に見れば、個人の資産、住宅ローン、物価価格変動など様々な経済要因に影響を与えるでしょう。このように、情勢を踏まえて金融商品を選択することもリスク管理のひとつではないでしょうか。

金利が上昇した場合や、手数料がかからない銀行への預け替えなど、情勢に合わせた資産運用を心掛けましょう。

\ ネットでカンタン口座開設 /

SBI新生銀行で今すぐ口座開設執筆者プロフィール

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る