外貨預金で円安・円高になったらどうする?円安・円高それぞれの対処法を紹介

本記事はSBI新生銀行からのお知らせです。

目次

外貨預金とは?

外貨預金とは、日本円以外の外国通貨で預金をすることです。特定の通貨では、日本円よりも高い金利が設定されていることがあり、為替レートの変動によって損益が発生することもあります。

米ドルは外貨の中でも特に知名度が高い通貨の一つで、2022年3月以降、円安ドル高の傾向がみられます。ニュースなどで、「円安」や「円高」という言葉を目にする機会も増えたのではないでしょうか?外貨預金の具体的なメカニズムは、外貨を購入し、それを外貨預金に預け入れると、円の価値が下がる(=円安、外貨高)と利益が得られますが、逆に円の価値が高くなる(=円高、外貨安)と損失が発生します。

そこで今回は、すでに外貨預金を行っている方やこれから始めようと考えている方が外貨預金を始めた後に為替相場が円安・円高になった場合にどのような対処法があるかについて紹介します。

円安・円高とはどのような状態?

そもそも「円安」「円高」とは、どんな状態を指すのでしょうか。

「円」の価値は、政治や金利、経済の状況などによって日々変動します。朝のニュース番組などで、今日の米ドルは「1米ドルあたり150円50銭」などといった情報を耳にしたことがあると思います。これは、「今日は、1米ドルを得るために150円50銭の円が必要」という意味です。次の日には、これが「151円20銭」などと変わったりします。この通貨と通貨の交換比率のことを「為替レート」といいます。

「円安」とは、米ドルなどの外国の通貨に対して円の価値が相対的に安くなったことを指します。反対に、「円高」とは、円の価値が相対的に高くなったことを指します。「1米ドル何円以上になったら円安」といった絶対的な基準ではありません。

円安になったらどうなる?

日本で生活をする上で、日常的に使うお金は日本円です。そのため、円安になったからと言ってすぐに私たちの生活に影響が出るわけではありません。そのため、円安と聞いても、その変化をあまり身近に感じられないかもしれません。しかし、実は円安は私たちの生活にも様々な影響を与えます。ここでは、円安になった場合の日常生活への影響と外貨預金への影響を解説します。

日常生活への影響

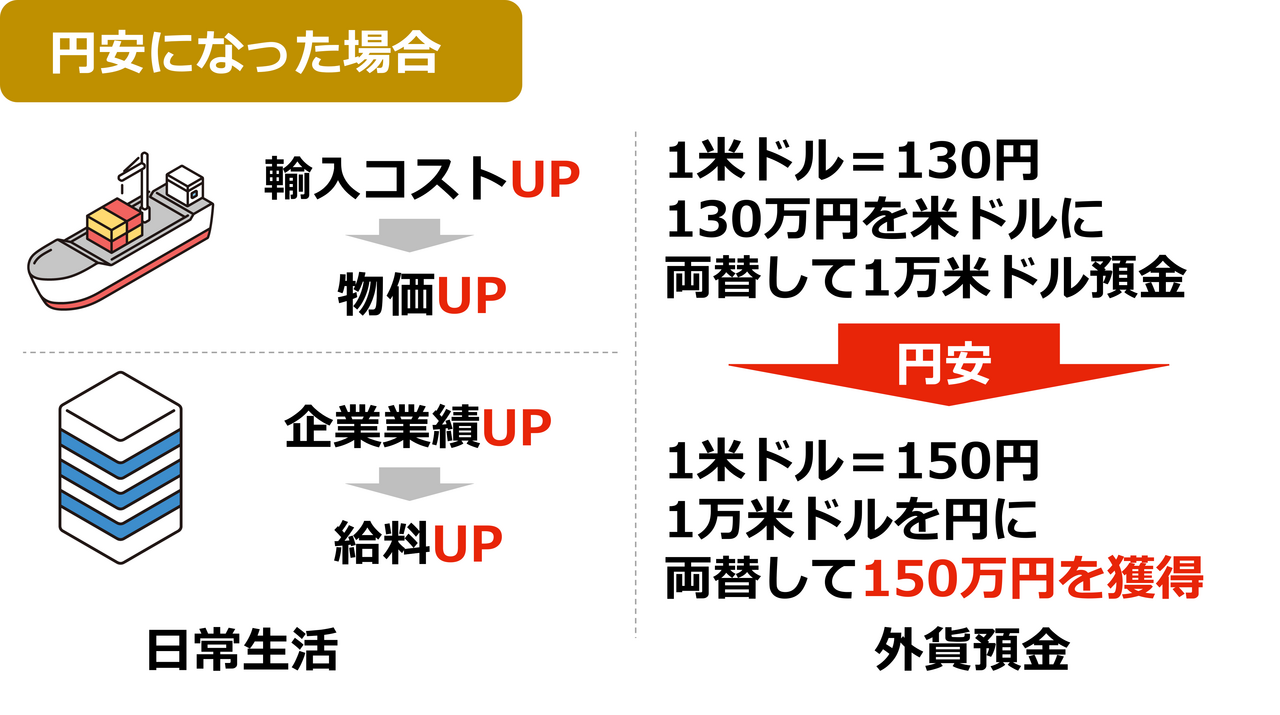

円安は私たちの日常生活にも影響します。日本はエネルギーや医薬品、電子機器、衣類など多くの商品を輸入しています。日本の貿易取引で使われている通貨を見てみると、約70%を米ドルが占めています。そのため特に米ドルに対して円安になると国内の様々なモノの価格が上がり、私たちの家計を圧迫する可能性があります。このようなことを聞くと、円安は悪いことのように思えてしまいますが、一方で、いい影響もあります。例えば、外国人観光客が増えることで国内の消費が増えたり、海外で日本のものが安く買えるようになるため、輸出が増えて企業の業績が良くなることが期待できます。企業の業績が良くなれば、給料が上がるなど私たちの生活にも良い影響を与えることが期待できます。

外貨預金への影響

外貨預金で利益を得るには、2つの方法があります。1つは日本円より高い金利の通貨で運用して、高い金利を得ること。もう一つは、為替を利用して、為替差益を得ることです。円から米ドルなどの外貨に交換した後に円安になると、米ドルから円に戻すことで為替差益を得ることができます。例えば、「1米ドル=130円」の時期に130万円を1万米ドルに換え、その後円安になり「1米ドル=150円」のタイミングで米ドルを円に戻すと、150万円を手にすることができます。この場合、20万円の為替差益が生じていることになります。

※為替手数料、税金等を考慮しない場合。

外貨預金で円安になったときの対処法

このように、外貨預金をしている時に円安になると、為替差益が発生し、利益を得ることができます。為替は刻一刻と変化します。タイミングを逃してしまうと、円高になり為替差益を得る機会を逃してしまうかもしれません。そのため、「円安になったらすぐに外貨を円に換えたほうが利益を得られるではないか」と、円への両替を迷う方も多いと思います。ここでは円安になったときの対処方法を解説します。

外貨を円に両替

外貨預金は、外国の通貨で預金をする投資方法です。そのため、いくら円安になっても、外貨のまま持っていては為替差益を出せません。逆に、そのまま円高に転じてしまったら、円安の時の含み益は消えてしまいます。外貨預金は、外貨を円に戻すことにより利益を得ることができるのです。したがって円安は外貨預金をしている人にとって利益を得るチャンスです。

しかし一方で、外貨を定期預金で運用している人も多いでしょう。一般的に定期預金は満期時に金利を受け取ります。そのため、満期前に中途解約してしまうと、ペナルティとして、満期まで預けた場合に比べて受け取れる利息が減ってしまうことが多いです。そのため円安時には、「中途解約のペナルティを負担してでも、急いで円に換えるか」または「定期預金の満期まで待ってペナルティを回避するか」の選択肢に悩むことがあります。

このような場合の対処法として、外貨定期預金をする場合、1ヵ月ものや3ヵ月ものなどの短期型の定期預金で運用するのがおすすめです。短期の外貨定期預金で運用をすれば、すぐに満期がくるので、金利を頻繁に受け取ることができますし、円安の時にも円への両替を比較的柔軟に行うことができます。また、預金を続けたい場合にも、満期後に同じように短期型の定期預金を選択し、短期型の定期預金を繋いでいくようにすれば、頻繁に金利を受け取りつつ、柔軟に対応を取ることができます。

もちろん、「短期的な為替変動で一喜一憂しない」人は、長期型の定期預金を選択しても問題ありません。もし、外貨定期預金の金利が下がってしまった場合でも、長期型の定期預金であれば、預入時の金利が満期まで続くという利点があるからです。

外貨で保有し続ける

そもそも長期的な投資を目的にしていたり、外貨を円に戻しても特にそのお金を使う予定がない場合には、外貨で保有したまま「様子を見る」というのも1つの方法です。

現在、多くの外貨預金は日本円での預金に比べると高い金利が設定されています。少し円安になったからといってすぐに円に換えて日本円を普通預金に預けても、ほとんど金利は付きません。そのため、為替に左右されることなく、金利を得ていくのも戦略の一つです。

これから為替レートがどう動くのかを予想することはとても難しいです。また今より円高になってしまっても、外貨そのものが元本割れをしてしまうわけではありません。外貨預金に預けている期間は、その分の利息を受け取ることができるので、利息を外貨で受け取ることで、元本を増やしていくこともできますし、円で受け取り収入とすることもできます。為替を気にすることなく、長期的な運用を目的とすることで、一喜一憂することなく安定した運用をすることができます。

確定申告を忘れずに

外貨預金の利息に対する税金は源泉徴収されます。そのため、税金が引かれた金額が口座に入るため確定申告は不要です。しかし、為替差益は源泉徴収されません。為替差益は雑所得にあたり、為替差益を得た場合は、原則確定申告が必要です。

ただし、年収2,000万円以下の給与所得者で、為替差益を含めた給与所得および退職所得以外の所得が年間20万円以下であれば確定申告は不要ですが、20万円を超えたときは確定申告が必要です。また、為替差損が発生した場合は、確定申告は不要ですが、損益通算する場合は確定申告が必要です(※他にも諸条件がありますので、詳しくは税務署、公認会計士、税理士にご相談ください)。

円高になったらどうなる?

日常生活への影響

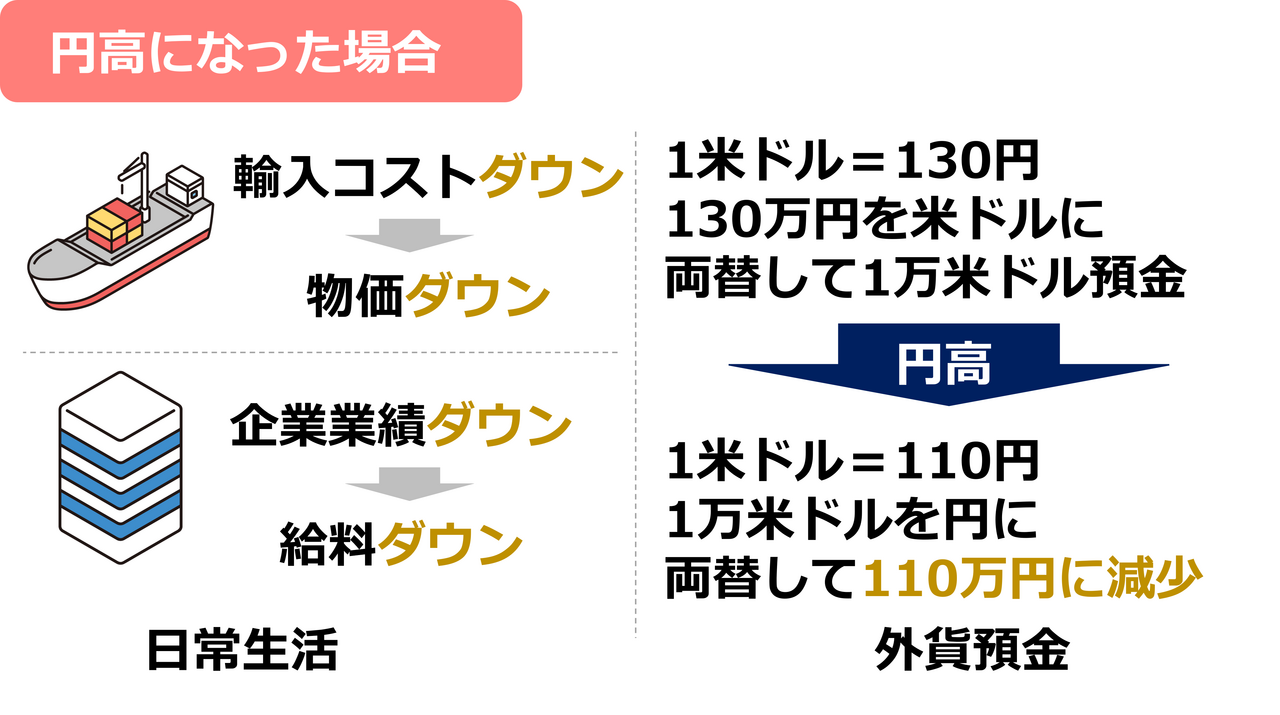

円高になると、円安の場合と反対の効果があります。輸入品の価格が下がるので、モノの価格が下がり、家計が助かるといった効果が期待できます。一方で、輸出品は高くなるため、国際競争力という点では不利に働き、日本の経済全体にとっては良くない影響を与える可能性もあります。

外貨預金への影響

反対に、外貨預金をしている間に円高に推移した場合、外貨から円に交換する時に為替差損が発生します。例えば、「1米ドル=130円」の時期に130万円を1万米ドルに換えていた場合、円高に転じた「1米ドル=110円」のタイミングで米ドルから円に交換すると、110万円になってしまいます。この例の場合だと、20万円の為替差損が出たということになります。

※為替手数料、税金等を考慮しない場合。

外貨預金で円高になったときの対処法

外貨預金には為替リスクがあることはわかってはいても、円高になり含み損が出てくると慌てる気持ちが生じるものです。そのような時に冷静でいられるよう、為替リスクへの対処法を解説します。

為替が円安になるまで外貨で保有する

外貨預金に預けて円高になってしまったときとは、外貨から円に戻すと損失が確定してしまう状態です。外貨預金は、外貨で持っている限りは元本割れを起こしません。そのため、損失を抑えるための対策として最もシンプルな方法は、円安になるまで「待つ」ことです。

外貨普通預金ならそのまま継続することもできますし、外貨定期預金は満期まで待つことで利息が受け取れます。先述のとおり、利息は外貨で受け取り元本に組み込んだり、円で受け取れたりすることもできます。しかし、円高の時は、日本円に両替して利息を受け取っても、相対的に受け取る額は少なくなってしまいますので、元本に組み込んで資産を育てるほうが円安になったときに利益を大きくすることができます。

また、このような戦略をとれるようにするためにも、「外貨預金は使い道の決まっていない、余裕のある資金を預けること」が大切です。外貨預金は日本円での貯金と異なり、投資の一手段です。外貨預金を始める時に、使う時期が決まっているお金を預けることは望ましくありません。円安になることを待ち続ける場合でもそれが数ヵ月あるいは数年かかるかもしれません。将来うまく増えたら趣味や旅行などに使えたらいいなという気持ちで、余裕資金を預ける場所だと考えておきましょう。

追加で外貨を預け入れる

円高になったときは、安く外貨を買えるチャンスでもあります。円高になったタイミングで買い増すことで、将来的に円安になった際に為替差益を得ることができます。為替相場は短期的には大きく変動することがありますが、長期的には円高になったり、円安になったりします。そのため、長期的な目線をもち、外貨を買う時期を分散することで、為替差損益のリスクを分散させることができます。一時的な相場の変動に一喜一憂せず、冷静に長期的な資産形成を目指しましょう。

別の外貨建て商品を購入する

円高になったときには、他の外貨を購入するのも一つの方法です。これは、現在保有している外貨の価値が下がっているときに、他の通貨に分散投資することでリスクを減らす手段です。例えば、米ドルの価値が下がっているときに、ユーロや豪ドルなど他の外貨を購入します。外貨預金はタイミングも大切ですが、通貨を分散させることもリスクを減らす大切な要素の一つです。通貨を分散させることにより、一つの通貨の価値が下がっても、他の通貨の価値が上がることで全体の損失を減らすことができます。また、一国の経済状況や政治的なリスクに影響されにくくなり、安定した資産運用が期待できます。

外貨預金を行う際の注意点

外貨預金を始める際には、いくつか注意しておきたい点があります。特に重要なのは手数料です。手数料は外貨預金に関わるさまざまな場面で発生し、場合によっては高額になることもあるため注意が必要です。

まず、外貨を購入する際には「為替手数料」がかかります。この手数料は、外貨を買うときのレートと売るときのレートの差として設定されており、金融機関ごとに異なります。手数料が高いと、それだけで利益が減少する可能性があるため、手数料の安い金融機関を選ぶことが大切です。

次に、外貨を引き出す際にも手数料がかかることがあります。例えば、外貨を現金で引き出す場合や、外貨預金口座から日本円の口座に振り替える場合に手数料が発生する場合があります。これらの手数料も金融機関によって異なります。

このような手数料を抑えるためには、以下のポイントに注意しましょう。

・手数料の比較: いくつかの金融機関で手数料を比較し、最も有利な条件のところを選ぶ。

・取引頻度の管理: 手数料は取引のたびにかかるため、必要以上に頻繁に取引をしないように計画的に運用する。

・サービス内容の確認: 手数料以外にも、金利やサービス内容も含めて総合的に判断する。

これから外貨預金を始める人は、まずは少額から始め、手数料やサービス内容についてしっかりと理解した上で、徐々に投資額を増やしていくと良いでしょう。これにより、手数料によるコストを最小限に抑えながら、外貨預金を上手に活用することができます。

外貨預金で円安・円高になっても焦らず対応しよう

外貨投資では為替リスクを免れることはできません。今後の為替レートがどう動くかわからない点は外貨預金の難しいところですが、この記事で挙げたような外貨を外貨のままで活用するという可能性を考慮に入れておくと、為替レートの変動に一喜一憂せずに、外貨での運用を長期的に楽しむことができるのではないでしょうか。

\ ネットでカンタン口座開設 /

SBI新生銀行で今すぐ口座開設

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る