円より高い金利でインフレ対策効果が魅力の外貨預金「でも為替の行方が不安」という人には外貨積立(パワービルダ)がおすすめ!

本記事はSBI新生銀行からのお知らせです。

「資産運用のために外貨預金をしたいけど、いつのタイミングが良いのかわからない」という人は多いと思います。このような悩みを解決するためにご案内したいのが「外貨積立」です。

積立であれば、毎月コツコツと外貨を購入するため、「今日外貨を購入するのがいいのか、それとも明日がいいのか」と悩む必要がありません。しかし、一般的な外貨積立は「金利が普通預金並みの低金利である」という難点があります。

「せっかく外貨預金をするのに低金利では面白くない」という人には、SBI新生銀行のパワービルダーをご検討されてはいかがでしょうか。毎月1万円から、自動で積み立てられる[ネット]専用の外貨定期預金です。

この記事では、外貨預金の全般の基本的な解説とともに、外貨積立の魅力を解説します。先進各国が利上げをしている昨今において、金利を味方に付ける外貨預金は、投資商品の中でも有力な選択肢といえそうです。

外貨預金とはどんな商品?

外貨預金は、「外貨のまま銀行の預金口座に預ける」預金商品です。

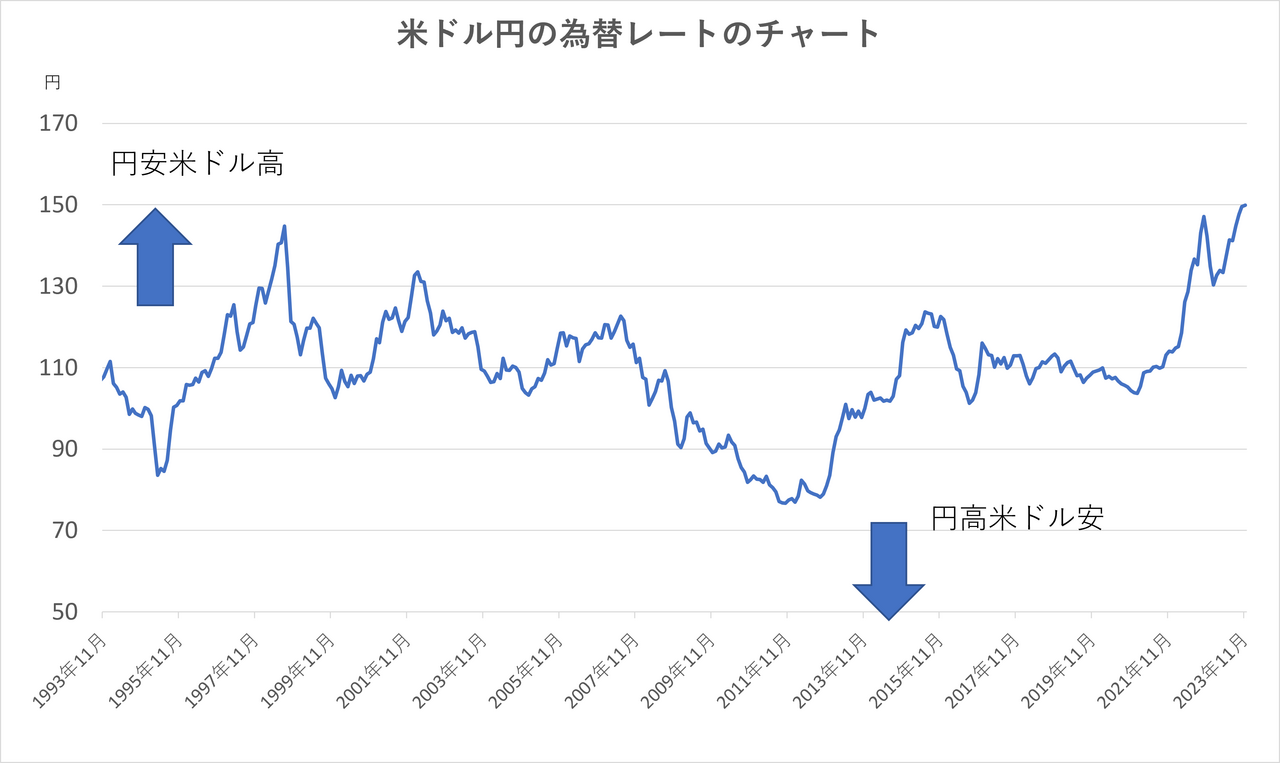

まずは外貨預金の資産価値を左右する「為替相場」について解説します。為替相場では、外貨の価値が円に対して上昇することを「円安外貨高」といい、反対に外貨の価値が円に対して下落することを「円高外貨安」といいます。たとえば、米ドルの価値が円に対して上昇している状態を「円安米ドル高」、米ドルの価値が円に対して下落している状態を「円高米ドル安」と表現します。

通貨同士の価値を表現する指標を「為替レート」といいます。為替レートはたとえば、「1米ドル=140円」のように記載します。これは「1米ドルを購入するのに、140円が必要」という意味です。米ドル円の為替レートが「円安米ドル高」に動くと、「1米ドル=145円、150円…」というように、1米ドルを購入するために必要な円の金額が増加していきます。外貨購入時よりも「円安」の時に外貨を円に交換すれば、資産を増やすことができるということです。

預けている外貨と円の為替レートが「円安」になれば円換算ベースで資産は増加し、逆に「円高」になれば円換算ベースで資産は減少したことになります。

外貨預金の特徴

外貨預金には、以下の特徴があります。

〇金利が円より高い傾向がある

外貨預金の金利は、日本と比較して高い傾向があります。ここでは例としてSBI新生銀行の米ドル定期預金の金利を見てていただくとわかると思います。

日本を除く先進国では、2022年〜2023年にかけて利上げがおこなわれました。そのため、金融緩和政策により低金利が維持されている円と比較すると、外貨預金は金利が高い傾向があります。(2023年12月執筆時点)

〇リスクがわかりやすい

もう一つの特徴として「リスクがわかりやすい」という点もあるかもしれないです。外貨預金全般に共通する主なリスクを挙げるとしたら以下の2つになります。もちろん、預金商品によってそれぞれ固有のリスクもあるため、実際に外貨預金に投資する際には商品説明書によく目を通しましょう。

<外貨預金の主なリスク>

・為替変動リスクとは

為替変動リスクは、為替レートの変動によって円換算の評価額での資産価値が減少するリスクです。例として下記に、米ドル円の為替レートのチャートを記載しました。1993年11月〜2023年11月までの約30年分です。

出典:日本銀行 時系列統計データを元に筆者作成(期間:1993年11月~2023年11月)

出典:日本銀行 時系列統計データを元に筆者作成(期間:1993年11月~2023年11月)

このチャートを見てわかるとおり、米ドル円の為替レートは、約30年間で、1米ドル=140円を超える「円安水準」の時もあれば、1米ドル=80円前後の「円高水準」の時もあることことがわかります。米ドル建ての外貨預金を保有している人は、米ドルの預金残高に、為替レートを乗じれば、円換算の評価額を簡単に算出することができます。

ちなみに、外国株や外国債券等の外国証券に投資をしている場合は、証券の価格が変動している上、為替レートも変動するため、円換算の評価額を算出するのが外貨預金よりも難しいといえます。

・銀行の信用リスク

外貨預金のリスクとして、信用リスクが挙げられます。信用リスクとは、投資先が経営破綻した際に、資金の回収が十分にできなくなる可能性のことをいいます。

外貨預金の信用リスクは、預け先の銀行が破綻した場合に、預金元本と利息の全部又は一部が回収できない可能性のことを指します。外貨預金は預金保険の対象外となっているため、特に注意する必要があります。

〇インフレ対策になる可能性がある

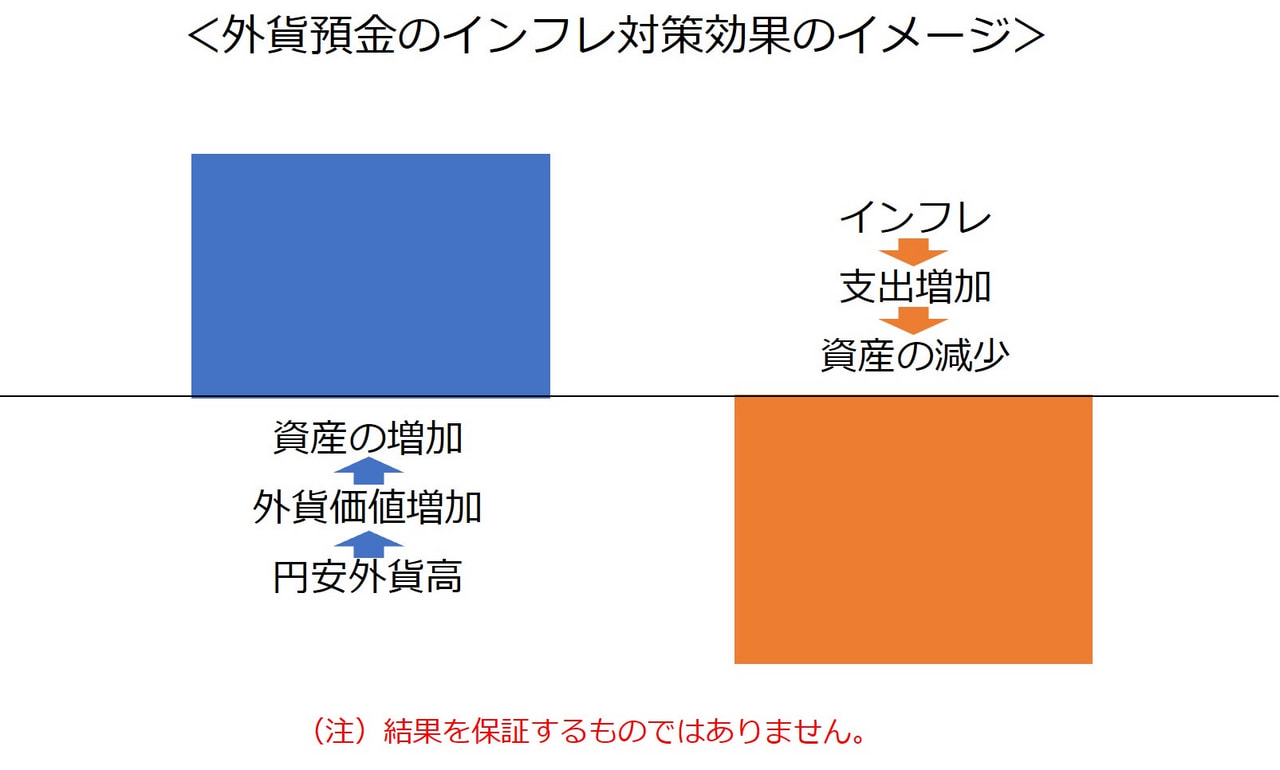

外貨預金の特徴として「インフレ対策になる可能性がる」という点が挙げられます。特に、輸入品価格が上昇することによるコストプッシュ型のインフレが起きた際には、外貨預金の価値が上昇することで、支出増加による家計金融資産の下落を抑える効果が期待できます。

筆者作成

日本はエネルギーや食料品の多くを輸入に頼っています。2021年度の日本のエネルギー自給率は13.3% *2、2022年度の供給熱量ベースの総合食料自給率は38% *3、になっています。

日本は外国から多くの物を輸入しているため、為替レートが円安になると、国内に流通する物の価格は上昇する傾向があります。

この現象は、2020年〜2023年の期間に実際に見られました。

先述の米ドル円のチャート作成時に使用した日本銀行の「東京市場ドル・円スポット17時時点/月中平均」のデータによると、2020年7月の米ドル円の為替レートは、1米ドル=106.75円で推移していましたが、2023年7月時点で1米ドル=141.2円に達しています。*1

同期間にエネルギーの上昇も見られています。レギュラーガソリン1ℓあたりの現金価格は、2020年7月27日時点では132.3円だったものが2023年7月31日時点では176.7円まで値上がりしています。*4

同じように2020年〜2023年の期間で見た場合、消費者物価指数における食料の原数値は、2020年を100とした場合に、2023年7月時点で113.1まで上昇しました。*5

このように見ると、米ドル円の為替レートが円安に進んでいる期間に、自給率の低い物の価格が上がっていることがわかります。

もちろん、物価上昇の原因は、為替レートだけではありません。海外の原料や資源の相場変動も大きく影響します。インフレの原因が為替レートだけではない以上、「外貨預金がインフレ対策になる」というのは、断定できる理論ではありません。

ただ、下記の表のとおり、もし2020年中に米ドルの外貨預金をしていたら、円安米ドル高によって円換算の評価額での資産価値は上昇していたということは事実としてあります。もちろん、もし2020年〜2023年にインフレと円高が同時に起きた場合、「インフレで苦しい上、外貨預金の評価額も下がってしまった」ということが起き得た点には注意する必要があります。

| 消費者物価指数 食料現数値 |

レギュラーガソリン価格 1ℓ価格 |

米ドル円 為替レート |

|

|---|---|---|---|

| 2020年 | 100(2020年) | 123.3円(7月27日) | 106.75円(7月平均) |

| 2023年 | 113.1(7月) | 176.7円(7月31日) | 141.2円(7月平均) |

各種数字、表は以下の出典を元に筆者作成

*1日本銀行 時系列統計データ検索サイトの「東京市場ドル・円スポット17時時点/月中平均」データ

*2経済産業省 資源エネルギー庁 2023年4月21日ニュースリリース

*3農林水産省 令和4年度食料需給表(概算)令和5年8月7日公表

*4経済産業省 資源エネルギー庁 石油製品価格調査

*5総務省 2020年基準 消費者物価指数 全国2023年(令和5年)7月分

〇外貨預金で通貨の売買には手数料がかかる

金利とインフレ対策効果という面で魅力的な外貨預金ですが、留意点もあります。それは、通貨の売買に為替手数料がかかることです。為替手数料は銀行によって差があります。1米ドルを購入するにあたり、1円以上の手数料がかかる銀行がある一方で、SBI新生銀行のように、為替手数料を比較的抑えている銀行もあります。下記はSBI新生銀行で米ドルを購入する際の為替手数料です。

| お客様ステージ | ダイヤモンド | プラチナ | ゴールド シルバー |

スタンダード |

|---|---|---|---|---|

| 為替手数料 | 6銭 | 7銭 | 9銭 | 15銭 |

*為替手数料は1米ドルあたり片道の金額になります。

*SBI新生銀行の米ドル預金の為替手数料より筆者作成

SBI新生銀行 為替手数料は こちら

〇外貨預金には大きく分けて普通預金と定期預金がある

それぞれの商品性について、SBI新生銀行の外貨預金を具体例にして表を作成しました。

| 外貨普通預金 | 外貨定期預金 | |

|---|---|---|

| 金利 | 一般的に外貨定期預金より低い | 一般的に外貨普通預金より高い |

| 払い戻しの自由度 | いつでも | 原則満期時 やむを得ない理由により中途解約の場合、利息を放棄 |

| 向いている人 | すぐに送金または円に交換する予定の人 | 中長期的に資産形成のために運用したい人 |

上記を見てわかるとおり、すぐに送金や払い戻しの必要がなく、資産運用目的で外貨を保有するのであれば、定期預金を選択するのが合理的です。ただ、外貨定期預金は投資金額が大きいと、為替レートが円高に動いた際の為替差損も大きくなるので、投資タイミングを分ける等の工夫が必要です。

〇スタートするタイミングに迷っている人には外貨積立がおすすめ

金利の魅力に惹かれ「外貨預金をやってみたい」という気持ちはあるものの、「為替レートの変動が読めないのでいつ始めれば良いかわからない」という人は多いと思います。そのような人にご検討いただきたいのが「外貨積立」です。

外貨積立のメリットとデメリット

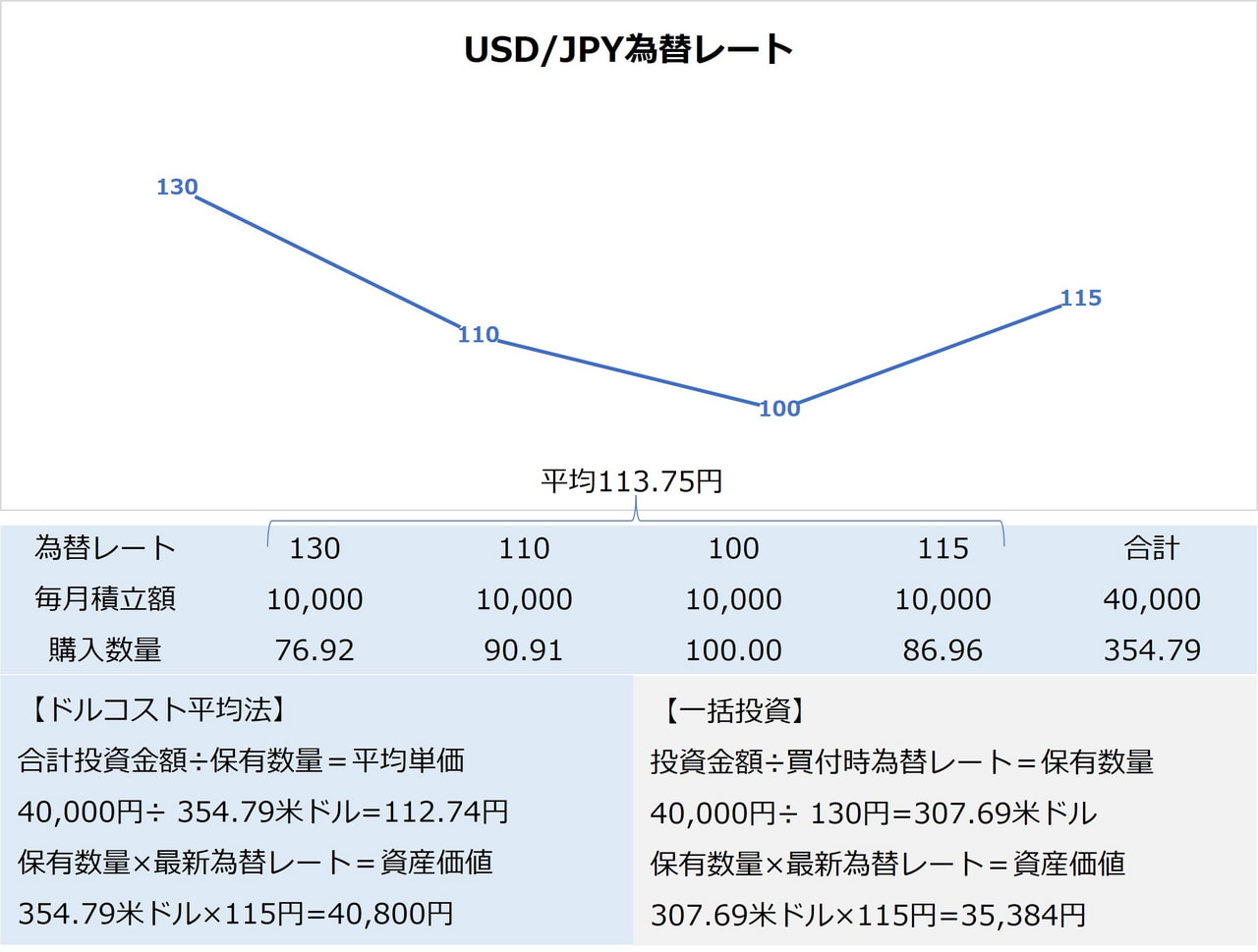

外貨積立は、毎月一定の金額で周期的に外貨を購入していく投資方法です。このような積立型の投資方法を「ドルコスト平均法」といいます。

ドルコスト平均法で投資をすることで、円高の時ほど多くの外貨が購入でき、円安の時ほど購入する外貨の量を抑えることができます。

下記の図は、米ドルに対しドルコスト平均法で10,000円×4回の投資を行った場合と、40,000円を1米ドル=130円のタイミングで一括投資した場合の投資結果を図にしたものです。

ドルコスト平均法によって、平均購入単価は、投資スタート時の130円よりも大分低い水準である1米ドル=112.74円に下げられています。この数字は、4回の投資タイミングの平均為替レート1米ドル=113.75円よりも低い数字です。円高時ほど、米ドルの購入数量が多くなるため、単純平均よりも実際の平均購入単価は低くなっているということです。

その結果、最終的な為替レートが1米ドル=115円ということで、当初の為替レート1米ドル=130円を下回っているにも関わらず、保有米ドルの資産価値は40,800円となっており、合計投資金額40,000円を上回っています。*

一方で、一括投資のケースでは、最終的な為替レート1米ドル=115円で計算した際の資産価値は合計投資金額40,000円を下回る、35,384円になっています。為替レートが1米ドル=130円から115円になった影響が直接反映されています。

ドルコスト平均法のデメリットとしては、タイミングを分散させて購入を行うことで購入価格が平準化されるため、効果が発揮されるには時間を要するため、短期的な投資には不向きという事も留意が必要です。

外貨積立のデメリットは、金利が定期預金と比較すると低くなってしまう点です。一般的な外貨積立は、普通預金金利で積立をおこないます。そのため、外貨預金の魅力の1つである高金利を享受できないというデメリットがあります。

*本内容は、あくまでも例示であり、実際(将来)の運用成果を示唆・保証するものではございません。

金利もしっかり付与される外貨積立(パワービルダー)とは?

SBI新生銀行の外貨積立(パワービルダー)は、円から外貨に交換して積み立てていく商品のため、ドルコスト平均法を活用しながら、外貨定期預金としての高い金利が得られる外貨積立商品です。「外貨定期のように金利も欲しい」「積み立てによるドルコスト平均法の効果を享受したい」という意向の人に向いています。積立期間は6ヵ月、1年、2年、3年から選択することができます。

また、SBI新生銀行のパワービルダーには、ボーナス金利の仕組みがあります。満期まで積立を行うと下記式に当てはめた利息を円建てで受け取れるというものです。

【SBI新生銀行の外貨積立(パワービルダー)のボーナス金利の計算式】

満期時における外貨建預金元本×0.5円―税金

こちらは、預金者にとって嬉しいメリットといえるでしょう。

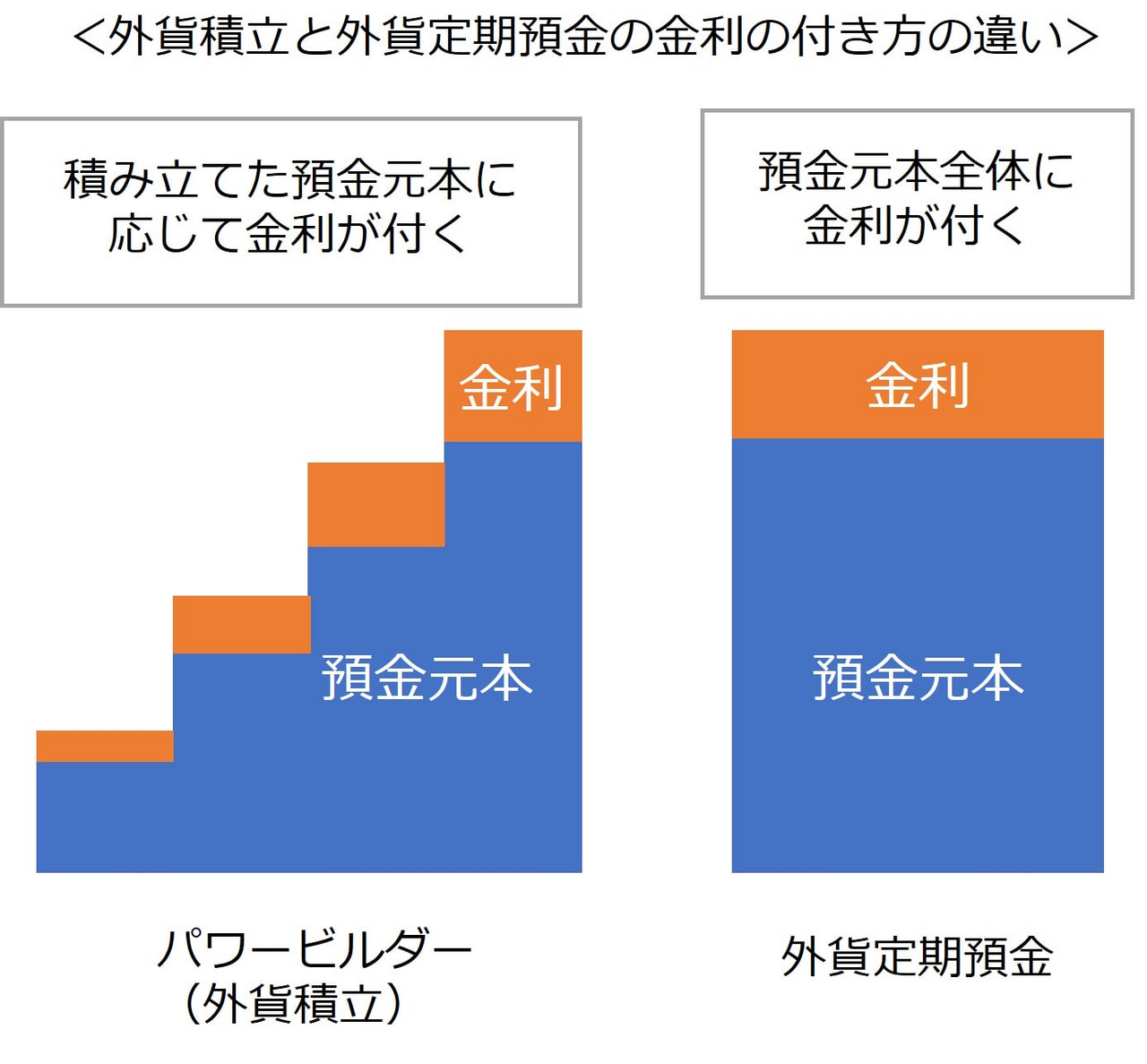

一方良いことばかりではなく、パワービルダーは、積み立てた外貨に金利が付く商品なので、一括で投資する定期預金と比較すると得られる利息は少なくなります。

*金利の付き方をイメージしたもの筆者作成

外貨積立(パワービルダー)と外貨定期預金のうち、どちらが有利になるか預入時にわかりません。

迷った際には、両方の投資方法を採用することで、結果を平準化できます。

外貨積立(パワービルダー)は外貨積立に外貨定期預金の要素を合わせたタイプの預金商品です。そのため、金利を固定している期間中は中途解約ができません。6ヵ月ものを選択したら6ヵ月間、3年ものを選択したら3年間は積立を継続する必要があるということです。またステージに関わらず、為替レートがスタンダードの為替手数料が適用される点も留意する必要があります。

外貨定期シミュレーションはこちら

外貨積立(パワービルダー)シミュレーションはこちら

まとめ

本記事執筆時点では、国内の低金利とは異なり、先進各国は金利が高い状態が続いています。また、近年のエネルギーや食料品の値上げにより、インフレ対策を検討し始めている人も多いことかと思います。

「相対的に高金利である」「インフレ対策になり得る」という効果があることから、外貨預金は注目に値する投資商品の1つです。

為替レートの動きが読めないことから外貨預金への投資の決断がなかなかできないという人にとっては、SBI新生銀行のパワービルダーは有力な選択肢になるのではないでしょうか。

●本稿の内容は2023年12月の情報を基に作成したものです。

パワービルダー(自動積立型外貨定期預金)について

・利息は源泉分離課税(国税15.315%、地方税5%)となります。税引後金利は、表示位未満がある場合は表示位未満切り捨てとなります。

・本商品は為替変動により外貨から円への交換比率(

為替レート)が変わるため、外貨を円に交換した場合に為替差損が生じ、当初預け入れ時の円の元本を下回り、元本割れとなるおそれがあります。

・外国為替市場の急激な変動があった場合やシステム障害等により、当行の提示する為替レートと実勢の為替レートが大きく異なる場合があります。お取引の際には、必ず適用される為替レートをご確認ください。

・円でのお預け入れ・お引き出しには為替手数料(外国為替市場の急激な変動があった場合や主要市場の休場日には、最大で1基本通貨単位あたり片道5.5円往復11円かかる場合があります。また、円以外の通貨間での交換の場合、一方の通貨に最大片道0.02を乗じた金額が為替手数料としてかかります)を含んだ当行所定の為替レートが適用されます。そのため、為替変動がなかった場合でも為替手数料・金利水準により、当初預け入れ時の円の元本を下回り元本割れとなる場合があります。なお、積み立てにかかる円から外貨への通貨交換にはステップアッププログラムの為替手数料優遇は適用されませんのでご注意ください。

・初回積立金額は、本商品のお申し込み時に、円普通預金の残高(当座貸越可能額を含む)から引き落としをいたします。

・翌月以降の積立金は、各月の初回積立設定日と同じ日の当行所定の自動引落処理時刻に、お客さまの円普通預金の残高(当座貸越可能額を含まない)より引き落とされます。円普通預金の残高が積立金額を下回る場合は、その月の引き落としはされません。確実な積立のためには、各自動積立日の前日までに、円普通預金の残高(当座貸越可能額を含まない)が自動引落必要額以上となるようにご入金ください。なお、かかるご入金の後、この預金の自動引落処理時刻前に、他の引落し、現金の引出、振込などをされ、同残高が自動引落必要額を下回った場合には、積立が行われませんのでご注意ください。

・外貨建金額指定型を選択された場合には、お申込時にご指定いただいた積立通貨建積立金額(初回積立金額および自動積立金額をそれぞれご指定いただきます)に相当する円貨建金額(当行所定の為替レートにより交換した後の積立通貨建の金額が積立金額と等しくなるように逆換算した円貨建金額)を、各積立日にそれぞれお客さまのパワーフレックス口座の円普通預金から自動引落しし、当行所定の為替レートにより積立通貨に交換のうえ預け入れることにより行います。

・そのため円貨ベースの自動引落必要額は、為替変動の影響により変動します。急激な為替変動が生じた場合にも確実な積立が行えるよう、お客さまの円普通預金に十分に余裕のある資金をお預け入れいただくことをお勧めします。

・お客さまが、お申込時にご指定いただいた積立金額による積立を積立期間の終了日(満期日)まで一度の積立日も欠かさずに行われた場合には、積立期間の終了(満期)時におけるこの預金の元本金額(積立通貨建)に0.5円を乗じた円貨額を積立期間の終了日(満期日)以降の当行所定の日に、ボーナス金利としてお客さまのパワーフレックス口座の円普通預金に入金します(国税15.315%、地方税5%として源泉分離課税されます)。

・本商品は預金保険の対象ではありません。

・本商品は、中途解約できません。ただし、当行がやむを得ないものと認めて満期日前に解約する場合には、元本金額のみの払い戻しに応じます(利息はいっさい支払われません)。

・店頭での外貨現金・外貨送金のお取り扱いはしておりません。

・外貨送金する場合は事前にGoレミット海外送金サービスにお申し込みいただく必要があります。

・外貨送金には、別途送金手数料がかかります。

・当行宛の外貨送金には別途受取手数料がかかります。

・本商品のご利用にあたっては、店頭やインターネットにご用意している商品説明書(契約締結前交付書面)を必ずご確認いただき、商品特性について十分にご理解のうえ、お申し込みください。

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る