SBI新生銀行で外貨預金やってみた。円安を味方につける資産運用

本記事は、SBI新生銀行からのお知らせです。

2023年9月現在、多くの都市銀行の円定期預金金利は1年もの年0.002%(税引後年0.0015%)となっています。さらに2022年から円安が進み、金利が高い外貨預金に興味を持たれた方も多いのではないでしょうか?例えば、SBI新生銀行の外貨定期預金の金利は2週間もの年0.1%(税引後 年0.07968%)から1年もの年6.0%(税引後年4.7811%)*と最大265倍です(米ドルの場合。期間により異なる)。 しかしながら外貨預金の具体的なメリットや注意すべき点などに疑問をお持ちの方も多いと思います。そこで外貨預金のメリットや注意点を解説しつつ、実際SBI新生銀行で「米ドル外貨預金をやってみた」記録を公開します。

目次

外貨預金とは

まず、外貨預金とはどういう預金なのかをおさらいしたいと思います。

外貨預金とは、外国の通貨で預金を行うことです。つまり、日本の国内銀行などで、日本円を日本円以外の外国通貨(例えば、米ドル、ユーロ、英ポンドなど)に両替して預金することを指します。

外貨預金のメリット

では、日本に住みながら、外国通貨で預金をするメリットはどのようなものがあるのでしょうか?外貨預金にはおもに3つのメリットがあると言われています。具体的には、①為替リスクの回避、②円より高金利、③多様性の確保です。

1.為替リスクの回避:外貨預金は、自国の通貨が相対的に弱い場合に、為替リスクから保護する手段として機能し、為替相場の変動による影響を軽減できます。つまり、現在のように日本円が外国通貨に対して円安の状況において、円安のリスクを回避する手段として機能します。例えば、米ドルで外貨預金をする場合、1ドル=110円の時に預金した場合、円安が進み、1ドル=120円になれば、10円の為替差益が生まれ、円に戻した際、金利だけではなく、為替による利益で元本+利息以上のお金が戻ってきます。

2.日本より高金利:現在の日本の金利は、多くの都市銀行が普通預金年0.001%(税引後年0.0007%)。定期預金で1年もの年0.002%(税引後年0.0015%)となっています。外国は日本に比べ高金利なので、外貨預金なら円預金より高金利で運用できます。

3.多様性の確保: 自国通貨以外の通貨で預金を持つことで、投資や経済のリスクを分散することができます。経済の安定性に対する保険として機能することがあります。

このように、現在のような円安が進む状況においては、外貨預金を上手に活用することで、円安を味方にし、さらに外国の高金利を活用して資産運用をすることができます。

外貨預金の注意点

外貨預金は円預金にはないメリットがあることがわかりました。一方で注意しなければならないことももちろんあります。それは、①為替リスクの注意、②預金保険が対象外、③手数料とコストです。運用する上ではリスクを理解することがとても大切なので、順番に説明します。

1.為替リスクへの注意:外貨預金は為替相場の変動に影響を受けるため、為替リスクがあります。通貨価値の変動によって元本や利益が増減する可能性があるということです。例えば、米ドルで外貨預金をする場合、1ドル=110円の時に預金した場合、円高が進み1ドル=100円になると、10円の為替差損が発生し、元本割れをする可能性があります。

2.預金保険が対象外:外貨預金は、預金保険制度の対象外です。万が一、預金を保管している銀行が経営破綻した場合に、預金を失う可能性があります。

3.手数料とコスト:外貨を購入する際に、為替手数料や取引手数料がかかることがあります。これらのコストを考慮して、利益を上回ることがないように注意する必要があります。

外貨預金を行う際は、メリットだけに注目せず、しっかりと注意点も理解することが大切です。

関連記事)外貨預金とは?初心者にもわかる運用でのポイントも開設

始めるにはどの通貨がいいの?

ここまで、外貨預金のメリットと注意点を見てきました。

次に外貨預金をする通貨についてお話ししたいと思います。

外貨と言っても、米ドルやユーロ、英ポンド、金利の高いものでは南アフリカランドなどたくさんの通貨があります。どれが良いのか悩んでしまいますよね。

一般的に金利が高いということは、リスクも高いということです。例えば南アフリカランドは非常に金利が高いので魅力的に見えますが、それだけ為替や通貨そのもののリスクが高いということです。従って、初めての外貨預金にはおすすめできません。

はじめての外貨預金には「米ドル」がおすすめです。

SBI新生銀行でもはじめて外貨預金をされる方の64%が米ドルを選択されています。米ドルを選択する理由としては、米ドルは世界の基軸通貨として流動性が高いこと、ニュースや新聞で為替の動きも把握しやすく、取引の判断材料が比較的簡単に入手できることが挙げられます。

(図1)

※2017年8月1日~2018年7月31日で、SBI新生銀行で初めて円から外貨預金(外貨普通預金、2週間満期外貨預金、外貨定期預金、パワーサポートプラス、円からはじめる特別金利プラン(1ヵ月もの外貨定期預金)(旧おためし外貨プラン)、パワービルダー含む)へ預入をされたお客さまの、当該取引当日データより作成。

※その他には、シンガポールドル、中国元、香港ドル、ブラジルレアル、ノルウェークローネが含まれています。

※SBI新生銀行で初めて円から外貨預金へ預入をされた日の通貨が複数通貨の場合があるため、合計の割合は100%を超過します。

関連記事)外貨預金はどこの国がいい?おすすめ通貨や選び方をご紹介

外貨預金の金利

それでは、最も人気の高い米ドルでの外貨預金を例に、実際のSBI新生銀行の米ドル外貨預金の金利を見ていきましょう。

外貨預金にも預入期間の定めのない普通預金と預入期間の定めのある定期預金が存在します。 普通預金の金利は、日本の金利と差がありません(表1参照)

表1 外貨普通預金金利

※金利は税引前であり、利息は源泉分離課税(国税15.315%、地方税5%)として課税されます。

なお、基本通貨単位とは、ある国や地域において、その国や地域の通貨として使用される基本的な単位のことを指します。今は米ドルでの預金を想定していますので、上記の表で「10,000基本通貨単位」と書いてある場合は、10,000米ドルと読みます。

次に定期預金を見てみます。通常の定期預金と同様に、1ヵ月から5年の期間の他、2週間満期のものもあります。

表2 2週間満期外貨預金金利

表3 外貨定期預金金利

※金利は税引前であり、利息は源泉分離課税(国税15.315%、地方税5%)として課税されます。

ここで注意が必要なのが、預入期間による実質金利です。表に示される金利は1年間の金利です。預入期間が1年に満たない期間の場合、下記の式で満期時に受け取れる利息を計算する必要があります。

利息 = 預入金額 × 金利 × 預け入れ期間 ÷ 365

例えば、上記のプラン(スタンダード)で、6ヵ月間100万円を預けた場合の利息を計算してみます。この場合は、

100万円×5.3%×6ヵ月÷12ヵ月=26,500円となります。

仮に日本円で日本の銀行に定期預金で半年間預金した場合、多くの場合は、

100万円×0.002%×6ヵ月÷12ヵ月=10円です。

こうやって利息を比較すると、外貨預金の金利の高さがより明確にわかりますね!

※本計算においては、計算を簡素化するため、為替、手数料、税金等の計算を省略しています。

※本計算上の預入時に円元本額を外貨に交換する際の為替手数料額は1,136円、満期時に外貨元利合計額を円に交換する際の為替手数料額は1,160円、為替手数料額の合計は2,296円になります。(下記シミュレーションページを参照)

外貨預金をやってみた(2023年1月から7月までの記録)

それでは実際に米ドルで「外貨預金をやってみた」記録を公開します!

2023年1月5日に100万円を米ドルで6ヵ月間の定期預金に預け入れ、7月6日に満期を迎えた記録です。外貨預金をする上での基本知識や事前に考えたリターンとリスクなどをお話しいたします。

外貨預金を始める前に知っておきたい「TTS」と「TTB」とは?

実際の預金体験談に移る前に、TTSとTTBという2つの為替レートについて説明します。外貨預金を始める時は、TTSとTTBというレートを理解しておくことがとても大切だからです。実際に外貨預金を始めるときは、日本円を外貨に換える必要があります。今回の場合は日本円から米ドルです。また、利子や元金を受け取る際は、外貨から日本円に換える必要があります。

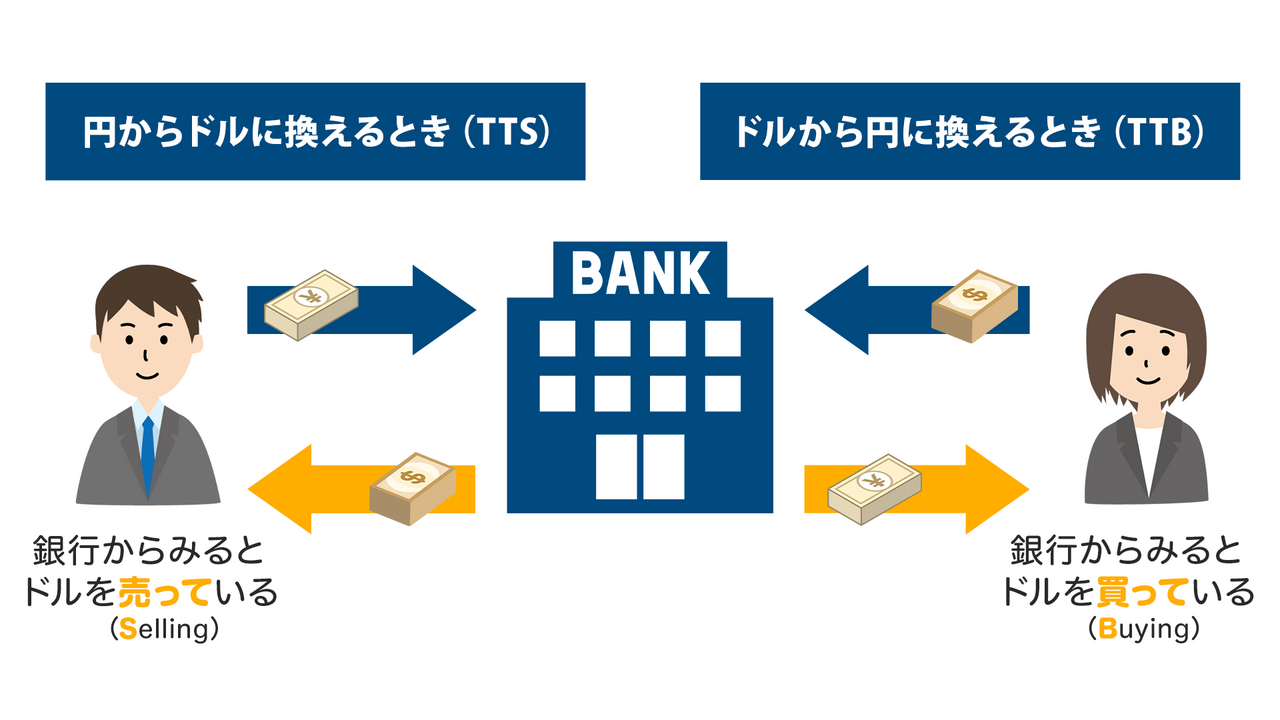

このとき用いられる為替レートが、TTS(Telegraphic Transfer Selling Rate)とTTB(Telegraphic Transfer Buying Rate)というレートです。

TTSは日本円から米ドルに換えるときに適用されるレート、TTBは米ドルを日本円に換えるときに適用されるレートです。

なぜこの2つのレートが大切かというと、TTSとTTBでレートが異なるからです。例えば、私が外貨預金を開始した1月5日のTTSとTTBをみてみると、日本円から米ドルに換えるTTSは1ドル=133.16円、米ドルから日本円に変えるTTBは131.16円でした。海外旅行に行ったことがある方は、両替した時に日本円から外貨に両替した時と、外貨から日本円に両替する時とで違うレートが適用され、外貨にするときより円に戻す時のほうが、レートが悪いことをご経験された方もいるはず。これと同じです。

ここまで読んで、「あれ?どうしてドルを買っているのに、TTS(selling)が適用されるの?」

と思った方もいるはず。これは、SellingかBuyingかは、銀行から見た視点だからです。我々が日本円から米ドルを買うとき(換える時)は、銀行からすると「米ドルを売っている」状態ですよね。ですので、Selling Rateなのです。

ちなみにこのときの米ドルのSBI新生銀行におけるTTSとTTBの差額は1米ドル当たり30銭です(スタンダードステージの場合)。手数料も銀行によって異なるので、必ずチェックしてください!

このように、預金に入れる時と引き出す時とで、仮にその日の為替が全く同じであっても1米ドルあたり30銭の為替レート差があります。引き出すときはTTBのレートを使って現在いくらになるかを計算する必要があるので、TTSとTTBの理解は大切なのです。

預金する前にリスクとリターンを検証する

TTSとTTBが理解できたところで、早速実際の記録に移りましょう。外貨預金は金利もよく、為替差益を受け取れるメリットもありますが、為替の影響を受け元本割れのリスクもあります。そこで、外貨預金を始める前に、外貨預金のリターンとリスクを事前に検証しました。

検証には、SBI新生銀行の「外貨預金簡単シミュレーション」を使いました。このサイトを活用すると、簡単にシミュレーションができ、損益分岐点も一発でわかります!「難しい計算式がわからない!」という方でも安心。ポチポチ通貨や金利を選択して、想定のレートを打ち込むだけで、誰でもシミュレーションができます!

今回の場合、預入前日の2023年1月4日のTTSが132.01円でした。シミュレーターでは10銭単位で金額指定ができるので、132.00円としてシミュレーションしました。

シミュレーションをしたところ、為替相場が変わらなかった場合、手数料や税金を差し引いても20,825円の利益が出ることがわかりました。さらに円安が進めば、これに為替差益が加わります。リスクとしては、為替が129.31円まで下がらなければ、損が出ないことがわかりました。ここまで、リターンとリスクを把握した上で、実際に外貨預金を始めました。

100万円預けてみた

ここまでシミュレーションをした上で、2023年は円安に向かうという予想も背中を後押しして、2023年1月5日に100万円を米ドルで6ヵ月もの外貨定期預金を始めてみました。

まずは、100万円をドルに換えます。この日のレートは、TTSが133円16銭でした。世代のせいなのか、なんとなく1ドル100円程度というイメージを持っていたので、133円でも高いなと感じてしまいました。が、やると決めたので思いきって開始します!預入元本として7,509.76ドルになりました。

後は半年後を待つだけです!先ほど申し上げたとおり、外貨定期預金は中途解約できません。この間に円安になっても、円高になっても関係ありません。満期後再び円に換えるときのレートが重要です。日々の為替レートが気になってしまうところではあるのですが、気にしても仕方がないので、満期になるまでは余り気にしないようにしていました。(とはいえ、円安のニュースを見るとワクワクしていました)

7月に満期を迎えました

7月6日に満期を迎えました。利益が出ているのか、損してしまったのかドキドキです。まずは利息ですが、これは、定期預金で利息が決まっていたので、想定通りの利息が付きました。元本7509.79米ドルに対し、199米ドルです。ここから税金20.315%が引かれますので、実際に手元に残る利息は約158.57米ドルです。満期後の総額は、7668.33米ドルになりました!日本円の定期預金では達成できないリターンです。でも、肝心なのは、為替相場。もし、円高がすすみ、1ドル128円になっていたら、これだけ利息が付いても為替差益でマイナスです。結果、この日のTTBレートはなんと143.41円。預入時より1米ドルあたり10.25円も円安が進んでいました。そのため、円に戻したときは、1,099,715円となり、半年で10%近いリターンを得ることができ、外貨預金のメリットをとても感じることができました!

なお、外貨を売却し発生した為替差益は、雑所得となり、確定申告による総合課税の対象となります。 ただし、年収2,000万円以下の給与所得者の方で為替差益を含めた給与所得以外の所得が年間20万円以下の場合は申告不要です。 為替差損は、他の黒字の雑所得から控除することができます。大きな金額を外貨預金で運用して、為替差益が20万円を超えた場合や為替差損が出た場合は、確定申告を忘れずにしてください。

日本円に交換するタイミングは要注意

今回は、満期時に円安が進んでいたので、すぐに円に換えてしまいました。しかし、逆に円高になっていて、為替差損が出てしまっていたらどうしていたでしょうか?この場合は、すぐに日本円に換えずに、円安になるタイミングを見計らうのも一つのリスク回避手段です。外国通貨のままなら、当然ながら為替差損は発生せず、つまり外貨ベースで元本保証しているともいえます。外貨預金は日本円に交換する(円に戻すこと、「円転・えんてん」ともいう)タイミングにより為替損益が出るので、もし、満期時に円高となっていたら、事前のシミュレーションを参考に、円安のタイミングを待って円転するタイミングをずらすことでリスクを減らせる可能性があります。

※より円高が進み、損失が拡大する可能性もあります。

まとめ

今回は、「外貨預金をやってみた」ということで、実際に100万円を米ドルで預けてみた記録をご紹介しました。

外貨預金は円安に強い、高金利、リスクの分散など、日本円だけで定期預金を持つよりメリットがあります。当然リスクもあるので、しっかり外貨預金をする前には、先述のようにリスクを計算・想定しておくことが重要です。しっかりとリスクを把握した上で、そのリスクが許容できる範囲であれば、チャレンジする価値があると思います。

実際にやってみて、今回は6ヵ月の預入期間で約99,000円増やすことができました。

皆さんも資産運用の1つとして、余裕資金でチャレンジしてみてはいかがでしょうか?

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る