資産運用の種類と特徴とリスクを解説!初心者でも始めやすい資産運用も紹介!

本記事は、SBI新生銀行からのお知らせです。

資産運用を始めてみたいが、どのような種類があり、どれが自分に適しているのか、どれから始めるのが適切なのか、分からないという方は多いです。この記事では、資産運用の種類と特徴を解説し、初心者におすすめの資産運用やその始め方を紹介します。また、資産運用で成功に近づくためのポイントや注意点、分散投資の重要性も解説します。さらに、それぞれの資産運用における、節税のポイントもご紹介します。この記事を読むことで、資産運用に関する知識が豊富になり、自分に適した運用方法を見つけることができるでしょう。

目次

-

1.資産運用の種類8選!特徴とリスクを徹底解説

1-1.【株式】

1-2.【債券】

1-3.【投資信託】

1-4.【預貯金・定期預金】

1-5.【外貨預金】

1-6.【不動産】

1-7.【保険商品】

2.【種類別】資産運用の始め方と節税ポイントを解説

2-1.金融商品運用

2-2.不動産運用

2-3.保険商品運用

3.自分に合った資産運用の種類とは?

3-1.資産運用のスタートにおすすめ 投資信託での積み立て投資

3-2.ライフプランをチェック 保障の必要性に応じて保険商品活用

3-3.必須ではないが、興味があるなら不動産投資

4.運用商品の特徴やリスクを理解し、分散・長期で安定運用を目指そう

資産運用の種類8選!特徴とリスクを徹底解説

資産運用は大きく分けると、「金融商品」、「不動産」、「保険商品」、の大きく3つの種類があります。金融商品はさらに細かく分類すると、株式、債券、投資信託、預金があります。

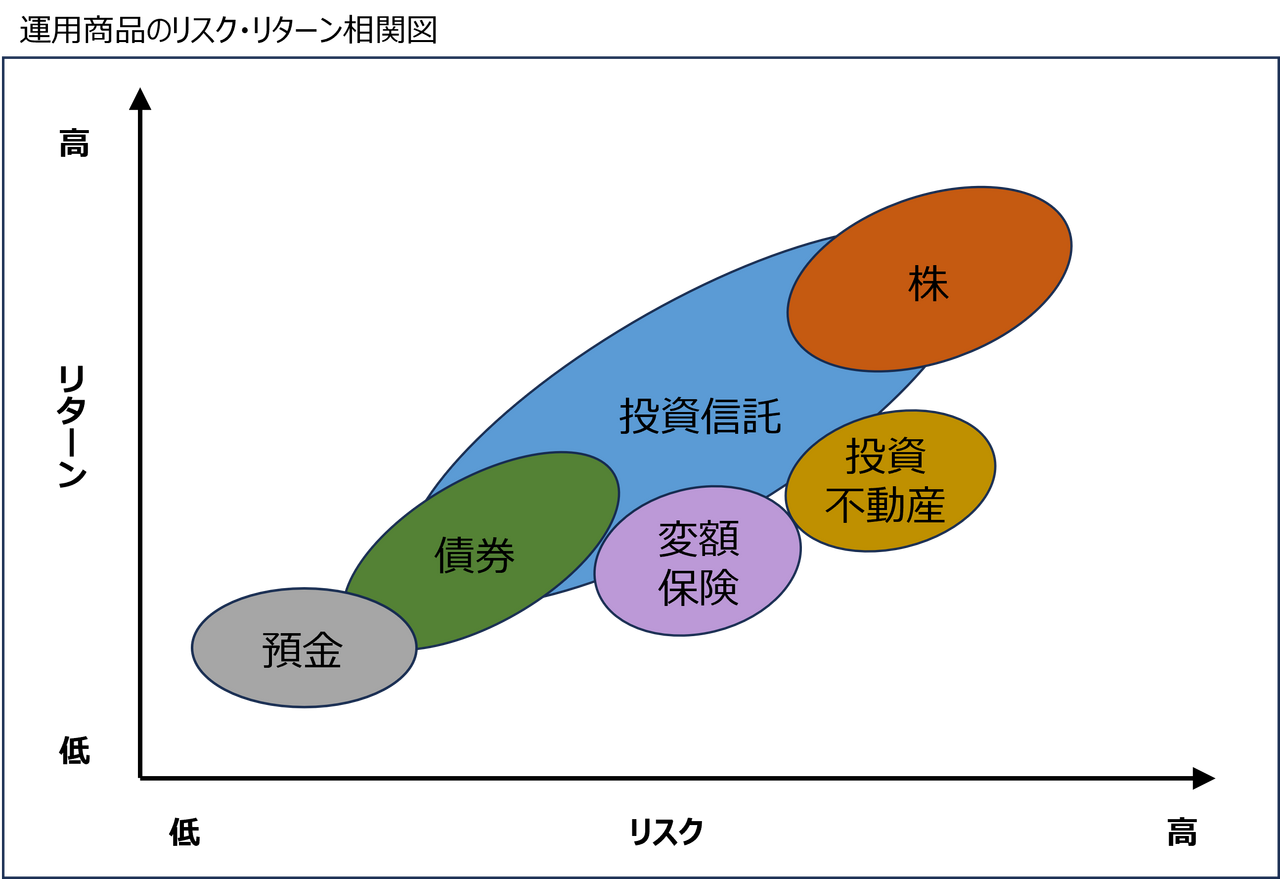

それぞれの特徴の説明の前に、まずは、資産運用におけるリスクとリターンについて押さえておきましょう。資産運用でのリターンとは、投資運用を行うことで得られる収益のことを言い、プラスの収益(利益)もあれば、マイナスの収益(損失)もあります。一方、資産運用のリスクとは、結果の不確実性、具体的には、リターンの振れ幅のことを言います。下図で、資産運用の種類別のリスクとリターンの位置関係を確認しましょう。

*これは、金融商品のリスクリターンについて一般的な位置関係のイメージ図であり、商品により異なる場合があります。

*これは、金融商品のリスクリターンについて一般的な位置関係のイメージ図であり、商品により異なる場合があります。

*筆者作成

運用商品別のリスクとリターンの位置関係が確認できたところで、次に、それぞれの商品の特徴を説明します。

【株式】

株式投資とは、証券取引所に上場している企業の株式を購入し、株価の上昇や配当金によって利益を得る方法です。

メリットはリターンが高く、株価の上昇によっては大きな利益を得ることができます。また、保有している株から配当金が支払われることで、継続的な収入が得られます。ただ、株価が下落すると、評価額が投資元本を下回る可能性があります。投資のタイミングや株銘柄の選択は重要であり、それには知識や経験が必要です。

【債券】

債券投資とは、国や地方自治体、企業が発行する債券を購入し、保有期間中に利息を得る方法です。

債券には満期日が設定されており、満期まで保有することで、あらかじめ約束された金額(額面金額)を受け取ることができます。これにより、比較的安定した運用ができることがメリットです。一般的には、半年に1回支払われる利息が債券運用の収益となります。また、満期まで保有するのではなく途中売却をして、売却時の時価と購入時の価格との差益(売却益)を得ることもできますが、売却時の時価によっては損失を被る可能性もあります。

債券投資は長期運用に適しており、一定期間ごとに利息を得られることから、老後資金の運用などに活用できます。

なお、市場金利の上昇による価値の下落リスクや、発行者の信用不安による支払い不能リスクもありますのでこの点は注意が必要です。

【投資信託】

投資信託(ファンド)とは、投資家から集めたお金を運用の専門家(ファンドマネージャー)が、株式や債券などに投資し運用することにより、運用成果として得られた利益が投資家に分配還元されるという金融商品です。

株式や債券などの個別銘柄選びやその配分、購入や売却のタイミングなどの判断と実行を専門家に任せることができます。分散投資が可能でリスクを軽減でき、さらに、少額から始めることができるので、投資初心者でも始めやすい商品です。一方で、投資信託は元本保証がされた商品ではありませんから、運用実績によっては損失が出ることもあるでしょう。また、運用をプロに任せるだけに、購入や運用、解約の際に各種手数料がかかる場合もあります。

【預貯金・定期預金】

預貯金とは一般的に、銀行などの金融機関にお金を預けることです。預けたお金をいつでも引き出すことができる普通預金と、設定された期間中は引き出すことができない定期預金が代表的です。原則的に元本が保証されるので、リスクが低いことが最大のメリットです。利息が付くものが多く、金融機関や商品によって利息額は異なります。

しかし、いずれも得られる利息は限定的で、その利率よりも物価上昇率が高い時など資産の価値が目減りする、いわゆるインフレリスクには注意が必要です。

【外貨預金】

外貨預金とは、日本円を外国の通貨に換えて預ける預金です。外貨普通預金と外貨定期預金があり、それぞれ普通預金と定期預金を外貨で預けるものです。これらの預金の仕組みは円建て預金と同じです。

運用後、円に換える時の為替レートが預けた時より円安になっていれば、為替差益で利益を得られますが、逆に円高になっていれば為替差損(損失)が生じます。利息は外貨で払われます。一般的に、外国の通貨の方が円よりも金利が高い傾向があり、そのため得られる利息も円より多くなる可能性があります。ただし、円と外貨を交換する際には為替手数料が発生します。また、万が一金融機関が破綻した際に一定の預金額と利息が保護される預金保護制度は適用されません。

外貨預金の初心者には、毎月決まった日に自動で預け入れることで、為替相場の変動の影響を抑えることができる積み立て外貨定期預金がおすすめです。

【不動産】

不動産投資とは、不動産物件を購入し、賃貸や転売などの手段で収益を得る投資方法です。

投資対象としては、一棟マンションやアパート、区分マンション、駐車場などの様々な種類があります。不動産投資の初心者には、中古の区分マンションからの投資スタートがおすすめです。

一般的に、自己資金の投入は限定的で、金融機関でローンを利用して物件を購入しますが、月々のローンの返済は得られる家賃収入を充てます。物件を長期保有することで、ローン完済後は家賃収入がそのまま投資家の収入となります。また、物件価値の増加により、途中で売却して利益を得られるケースもあります。ただし、入居者募集や物件の補修などに手間がかかること、空室や家賃滞納、地震災害などのリスクが存在すること、そして、不動産は現金化しにくいという点には注意が必要です。

【保険商品】

保険商品も代表的な資産運用商品のひとつです。

本来の保険としての保障機能に加え、貯蓄機能を持つ商品を契約することで、契約者は契約期間中の万が一の事態に対する経済的リスクに備えながら、支払った保険料の一部を保険会社に運用してもらうことで、将来の資産形成を期待することができます。代表的な商品として、「終身保険」「変額保険」「個人年金保険」「養老保険」、そして「学資保険」などがあります。

これらの商品の多くは円建てと外貨建ての選択肢があり、金利が高い通貨を選んだ方が利回りとしては高くなりますが、為替リスクも伴います。また、保険会社は、契約者から集めた保険料を主に株式や、債券、投資信託、不動産などの投資商品で運用しますので、運用のリスクは避けられず、元本保証もありません。しかし、一定期間の保障を確保しつつ、運用しながら将来の資産を形成するというダブルの効果が得られるという点では、利用価値は十分にあります。

関連記事:資産運用の初心者が少額でも始められる運用方法を紹介

【種類別】資産運用の始め方と節税ポイントを解説

資産運用の代表的な商品についてその特徴を整理できたところで、次は、それぞれの商品を使った運用の始め方について説明します。そして、運用で成功に近づくために、最低限、押さえるべきポイントについても触れます。また、資産運用と税金は密接な関係がありますので、運用商品ごとに異なる節税のポイントをしっかり理解しましょう。

金融商品運用

金融商品の運用を始めるには、まず口座を開設する必要があります。口座の種類としては、株式や投資信託、債券などの商品(有価証券)を取り扱う証券口座と、預金を取り扱う銀行口座があります。金融機関は大きく分けてネット系と対面(窓口)系がありますが、オンラインでの操作に抵抗がなく情報収集や口座管理の自己完結が可能な人はネット系の金融機関がおすすめです。一方、オンライン操作が苦手で、対面で相談したいという人は対面系の金融機関が選択肢となりますが、一般的には、投資や運用にかかるコストの面ではネット系に比べて割高になる傾向があります。

次に、投資商品を購入するための資金(現金)をその口座に振込や振替などの方法で準備します。この時、同一グループの証券口座と銀行口座を開設して双方を連携させておくと、資金の移動がスムーズになるのでおすすめです。

銀行口座から自動的に証券口座へ資金を振り替えるサービスを提供している場合、お手持ちの銀行口座を資金の振替口座として設定することで、毎月一定の日に銀行口座から自動的に資金が振り替えられ、投資商品が購入されます。 毎月一定額で投資商品を購入する積み立て方式の投資を行う場合など、事前に証券口座への資金の準備は必要ありません。

金融商品の運用で成功に近づくためには、投資先や投資商品を分けて投資をする「分散投資」、投資するタイミング(時期)をずらす「時間分散」、そして、「長期運用」の投資の3原則を押さえて投資を行いましょう。尚、「長期運用」の「長期」の目安期間は、概ね10年以上です。

そして、投資商品で運用した資産を現金化して使用する際は、投資商品を売却します。その際、投資元本より増加した部分(利益)には、原則として約20%の税金がかかります。手取りが元本+利益×約80%となるところ、投資商品を購入・保有する口座をNISA口座にすると、運用によって得られる譲渡益や分配金、配当金が非課税となり、利益の100%を受け取ることができます。このNISAは日本に居住する成人が利用でき、節税メリットがある資産運用の制度です。その内容を理解し、活用しましょう。

下図は、NISA(少額投資非課税制度)の特徴と、そのNISAとよく比較されるiDeCo(個人型確定拠出年金)の特徴をまとめたものです。

| NISA | iDeCo | |||

|---|---|---|---|---|

| 成長枠投資 | 積立枠投資 | |||

| 目的 | 住宅購入・教育・老後・ライフイベント資金など | 老後資金 | ||

| 年間投資上限額 | 240万円 | 120万円 | 14万4,000円~81万6,000円(*1) | |

| 累計投資上限額 | 1,800万円 | 各年間投資上限額×投資可能期間 | ||

| 投資可能期間 | 生涯 | 生涯 | 60歳まで(*2) | |

| 運用期間 | 生涯 | 生涯 | 最長75歳まで | |

| 積立変更・停止 | いつでも可 | いつでも可 | 年1回可 | |

| 投資対象商品 | 上場株式・投資信託(*3) | 基準を満たした投資信託 | iDeCo用の投資信託・定期預金・保険商品 | |

| 引き出し可能時期 | いつでも可 | いつでも可 | 原則60歳~75歳の間 | |

| 税待遇 | 積立・投資時 | なし | 毎年の積立額が全額所得控除(*4) | |

| 運用益・売却益・配当金・分配金 | 非課税 | 非課税 | ||

| 受取時 | - | 所得控除の適用あり(*4) 一時金:退職金所得控除 年金:公的年金控除 |

||

*1 職業や加入している年金制度、勤務先の退職金(企業年金)制度により異なる

*2 要件を満たせば65歳まで可能

*3 一部除外銘柄あり

*4 ご自身の課税所得がない場合は所得控除の対象外です

不動産運用

不動産運用に限らず、運用をスタートする前に情報収集して勉強することがとても大切です。特に、金融商品や保険商品に比べて、不動産投資は投資対象の金額規模が大きく、ローンを利用するという点においても、より慎重になる必要があります。

不動産投資の仕組みやローン、収支計算や税金の申告など、普段の生活で馴染みがないことが満載です。十分な理解がないまま始めると、この先の人生に大きく影響を及ぼす可能性があります。したがって、事前準備は特に念入りに行うべきです。

書籍やインターネット情報、セミナー参加など、様々な手段で情報収集を行います。偏った情報での投資判断を避けるため、異なる不動産会社が開催する複数のセミナーへの参加をおすすめします。

そして、不動産運用で成功するために重要なのは、適切な不動産会社の選択です。物件選びから始まり、ローンの審査、入居者募集や物件管理、空室対策、そして途中売却か保有継続かの出口戦略まで、良質な提案や対応・サポートを提供してくれる不動産会社、そして担当者との関係が成功の鍵となります。

不動産運用は、家賃収入に対してさまざまな費用を経費として計上でき、所得税を抑えることが可能です。計上できる経費の一例としては、租税公課(固定資産税など)/損害保険料/減価償却費/修繕費/借入金(ローン)の利息/広告宣伝費や交通費、通信費など、不動産運用において発生した費用があります。さらに、家賃収入から必要経費を控除した「不動産所得」が赤字になった場合は、給与収入の課税所得額と損益通算ができます。

保険商品運用

保険商品で運用を始めるには、資産運用機能(貯蓄機能)を持つ保険商品の概要を理解することがファーストステップです。インターネットなどで各保険商品の概要に関する情報を得ることは可能ですが、年齢や性別によって異なる具体的な保険料や運用効果に関する情報は公開されていません。具体的に検討したい場合は、保険会社または保険代理店の保険募集人を介して具体的な設計書の提示を受ける必要があります。

保険各社が提供している同タイプの商品の具体的な設計書を比較し、世帯構成、目的、ライフプランなど、自分の状況にあった商品を選ぶことが運用の成功へ近づくために欠かせません。そのためには、複数の保険会社を扱う保険代理店を利用することが望ましいです。

また、保険契約の保険料の一部は所得控除の対象となりますので、所得税や住民税を節税しながら将来の資産形成を行うことができます。ただし、保険料から得られる節税効果は限定的なので、節税目的の保険契約はおすすめできません。

自分に合った資産運用の種類とは?

ここでは、これから資産運用を始める方、すでに何らかの商品で運用を開始しており次のステップに進みたい方、また、それぞれのライフステージに応じておすすめする運用商品を紹介します。

資産運用のスタートにおすすめ 投資信託での積み立て投資

20~30代の方が初めて資産運用を行う場合、NISAやiDeCoの口座を利用した投資信託の運用がおすすめです。

積み立て設定の機能を利用して、毎月一定額で投資信託を自動的に買い付けていく方法がよいでしょう。積み立て方式は、毎月の収入から支出を引いた差額、つまり余裕資金の一部を運用に充てていきますので、まとまった資金(預金)は必要ありません。

ただし、緊急時の資金として一般的に生活費の3ヵ月~1年分、そして数年以内に必要なライフイベントの費用は預金で確保、または、運用と並行して計画的な貯蓄を行いましょう。

ライフプランをチェック 保障の必要性に応じて保険商品活用

ライフステージで生命保険の必要度合いがピークになるのは、結婚して子供が誕生したタイミングです。子供が産まれたけれどまだ必要な保障を備えていない、間もなく子供が誕生する、将来に向け子供の教育費を準備したいという方は、保険商品での運用も選択肢の1つです。

ただし、必要な保障に対する備えとして利用する保険商品は、掛け捨てタイプと貯蓄タイプを目的に合わせて併用するという選択肢もあります。必要保障額すべてを貯蓄タイプの保険で準備するというのは、保険料負担の面で現実的ではありません。掛け捨てタイプの保険は、期間途中で解約した場合、解約返戻金がないか、あってもごくわずかです。また、保険満了時になっても受け取れる保険金はありませんが、必要な保障を安い保険料で確保することができます。

一方、すでに、金融商品と不動産である程度の資産を保有しているという資産運用の中級レベルの方で、さらに運用を検討しているという場合は、リスク分散の観点で保険商品での運用を加えてみてもよいでしょう。

また、保有資産額の規模的に、相続発生時の相続人の税金負担が心配という人も、資産の一部を保険商品に置き換えることをおすすめします。

必須ではないが、興味があるなら不動産投資

不動産運用は、資産運用初心者にとって、金融商品運用や保険商品運用と比較して心理的ハードルが高いと言えます。ローンを利用すれば自己投資は少額で済むとは言え、ローンを利用しているからこそ、失敗した時に被るダメージが他の運用商品よりも大きい上に、入居者や物件のメンテナンスなどの手間やコストもかかります。

一方、将来、安定収入が得られるというメリットや不動産のオーナーになることは魅力的な側面もあります。不動産運用は「不労所得」と言って、区分マンション1戸から運用をスタートし、段階を経て、複数の物件からのまとまった家賃収入が得られるようになったことで、それまでの本業であった会社員の働き方の早期リタイアを実現させた人もいます。つまり、運用次第では、比較的早期に家賃収入だけで生活費が賄える状態になれる可能性もあるということです。興味がある人は、不動産運用も運用の選択肢に加えてみましょう。

運用商品の特徴やリスクを理解し、分散・長期で安定運用を目指そう

代表的な運用商品の特徴やそれぞれの運用開始方法、節税のポイント、運用の注意点、そして、おすすめの運用商品についてまとめてきました。資産運用の全体像について、イメージが明確になったのではないかと思います。

資産運用とは、どの運用商品を利用する場合も、リスクを取りながら資産を増やすことです。精神的にストレスなく成功に近づくためには、リスクの理解や分散、管理がとても大切です。運用商品や投資タイミングの集中を避け、資産分散、時間分散、そして長期投資を心がけながら、安定的な資産運用を目指しましょう。

関連記事:コツを押さえて投資を始める!長期・積立・分散ができる投資信託

\ ネットでカンタン口座開設 /

SBI新生銀行で今すぐ口座開設

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る