定期預金をおすすめしない理由!代わりの資産運用は何がいい?

本記事は、SBI新生銀行からのお知らせです。

低金利の状況下では、「定期預金はリターンが低い」と、避ける人も少なくありません。しかし、元本保証のある定期預金は、安全性に優れています。資産運用先として、本当におすすめではないのでしょうか?

いえいえ。必ずしも避けたほうが良い訳ではありません。そこで、定期預金のメリット・デメリットや、向いている人・向いていない人、定期預金に代わる資産運用方法を紹介します。

この記事を読んで、自分に合った資産運用を見つけましょう!

目次

-

1.定期預金をおすすめしない理由とは?

1-1.低金利下ではリターンが低い

1-2.気軽にお金を引き出せない

1-3.インフレ下では資産が目減りする

1-4.預金保険制度で守れる資産は限られている

2.定期預金に向いていない人

2-1.資産を増やしたい人

2-2.換金性を重視する人

2-3.保有している資産が多い人

3.定期預金のメリットは?

3-1.普通預金より金利が高い傾向がある

3-2.目的に合わせてお金を貯めやすい

3-3.子どもの金融教育に向いている

4.定期預金に向いている人

4-1.運用期間が短い人

4-2.着実にお金を貯めたい人

4-3.資産運用は安全第一という人

4-4.定期預金の始め方と銀行選びのポイント

4-5.「金利」をリサーチする

4-6.キャンペーンに注目する

4-7.定期預金の始め方

5.定期預金に代わるおすすめ資産運用手法

5-1.お金が引き出しやすい「普通預金」

5-2.手軽に始めやすい「外貨預金」

5-3.様々な資産に投資ができる「投資信託」

6.確定拠出年金(iDeCo、DC)で定期預金をおすすめしない理由

6-1.確定拠出年金(iDeCo、DC)とは?

6-2.iDeCoの手数料に負けてしまう可能性が高い

6-3.長期運用と投資信託は相性が良い

7.定期預金以外の選択肢も考えてみよう

定期預金をおすすめしない理由とは?

定期預金とは、あらかじめ預ける期間を決めてから利用する預金です。一般的に普通預金に比べて金利が高い傾向にあるにも関わらず、「定期預金はおすすめしない」という意見が少なくありません。なぜでしょうか。定期預金のデメリットについて考えてみましょう。

低金利下ではリターンが低い

日本では長く低金利の時代が続いています。定期預金の金利も、歴史的に見て低い水準にある状態です。そのため、「資産を増やすために利息を得たい!」と思って定期預金に預けても、十分なリターンが得られることは期待できません。

例えば、金利が年0.1%の定期預金に100万円を5年間預けても、5年後に得られるのは5,000円(単利運用の場合。税金やコストは考慮していない。)です。お金を預けるだけで収入が入るのは嬉しいことですが、節約や仕事に力を入れたほうが効果的かもしれません。

つまり、できるだけ資産を増やしたい人には、定期預金は「おすすめできない」と言わざるを得ません。

気軽にお金を引き出せない

定期預金は、最初に1ヵ月や1年、3年、5年などの満期日を決めてお金を預けるため、途中でお金を引き出すことができません。もしも途中で解約すると、最初に約束された利息が一部(または全部)受け取れません。それに、中途解約の手続き自体に抵抗を感じる人も少なくないのではないでしょうか。

それなら、「預け入れ期間が短い定期預金にすればいいのでは?」と思うかもしれません。たしかに、1ヵ月や3ヵ月といった短期の定期預金なら、お金の引き出しにくさは軽減されます。しかし、「自動継続型」の定期預金だと、満期日が来たときに放置しておくと、自動的に継続となり、また定期預金としてスタートします。結局、気軽にお金を引き出せるタイミングは限られるでしょう。

このように、定期預金はお金を引き出すハードルが高いので、数日以内に大きな臨時出費が発生したときなどには、焦るかもしれません。

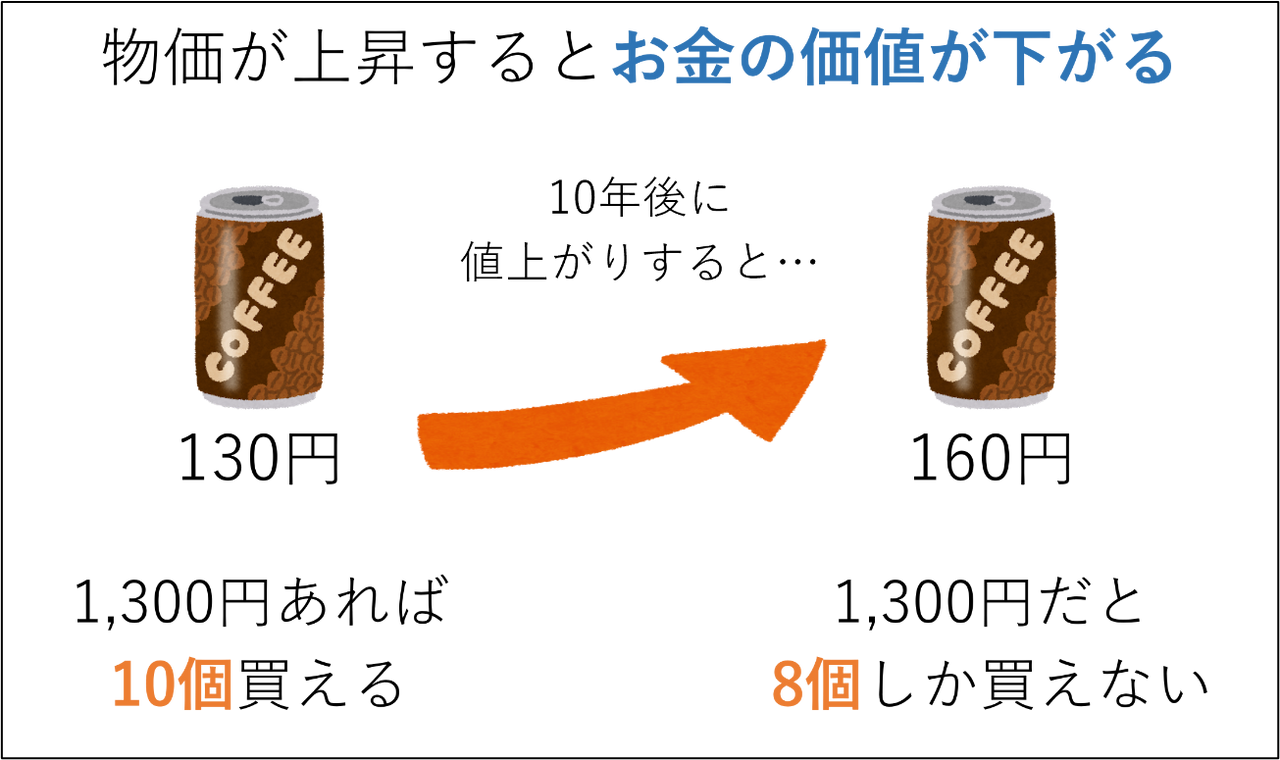

インフレ下では資産が目減りする

「無理にお金を増やす必要はない」と考えている人にとっては、定期預金は満足のいく金融商品といえるかもしれません。しかし、お金の価値は、市場の物価によって変わることを忘れてはいけません。

定期預金に預けている間に、インフレ(=物価上昇)によって食べ物や家などの生活に必要なモノの値段が上がることがあります。すると、お金の金額は減っていなくても、買える物の量は減ってしまいます。つまり、世の中がインフレの状態だと、お金の価値は実質的に目減りしてしまうのです。

<インフレ状況下のお金の価値のイメージ>

資料:筆者作成

預金保険制度で守れる資産は限られている

利息のつく普通預金や定期預金の場合、万が一金融機関が破綻しても、金融機関ごとに1人元本1,000万円(+破綻日までの利息等)が保護される「預金保険制度」があります。

ありがたい制度ですが、完璧ではありません。なぜなら、1,000万円を超える金額は、定期預金では保護されないからです。

これまでコツコツと貯めたお金が1,000万円を超えた人や、まとまった退職金を受け取った人などにとって、定期預金は安全な預け先とは限らないのです。

定期預金に向いていない人

定期預金の特徴を踏まえると、次の点に当てはまる人には、定期預金は向いていない可能性が高いでしょう。

資産を増やしたい人

「今あるお金をできるだけ増やしたい」と考えている人にとっては、低金利下の定期預金は魅力に欠けるでしょう。定期預金よりも高い利回りを目指すなら、リスクがあっても高いリターンの可能性がある、外貨預金や投資信託などの金融商品も選択肢に入れる必要があります。

金融商品のリターンやリスクは、経済状況に大きく影響されます。1990年代の始めには、1年ものの定期預金の金利が年5%を超えたこともあるのです。そのため、「定期預金だから絶対リターンが低い」というわけではありません。

資産を増やすためには、常に、「今の時代でリターンが高くなりそうなのはどれ?」という視点を持つことが大切です。金利が上がったら定期預金のリターンも上がるということは頭に入れておきつつ、ほかの金融商品と比較して資産運用先を選びましょう。

換金性を重視する人

満期まではお金を自由に引き出せない定期預金は、臨時出費が予想される人には、あまり向いていません。例えば、次のような人は、お金の引き出しやすさを重視すると良いでしょう。

・自営業者など、収入の変化が激しい人

・転職や引っ越しなど、環境(収入や支出)の変化が多い人

・結婚や出産、車やマイホーム購入などの大きな出費が急に発生する可能性がある人

・定期預金の中途解約手続きはハードルが高いと思う人

保有している資産が多い人

預金保険制度の対象となる金額(1,000万円)以上の現金を持っている人は、1つの金融機関に絞って普通預金や定期預金だけを利用するのは、金機機関の破綻リスクが残ります。

破綻リスクに備えるため、複数の金融機関に分けてお金を預け、預金保険制度で全額が保護される「利息のつかない普通預金等」を利用しましょう。

ほかにも、銀行や証券会社で買った投資信託なら、販売窓口である金融機関が万一破綻しても、投資額にかかわらず制度的に守られるようになっているので安心です。

具体的には、販売会社は投資信託の取引をする際に窓口となり、投資家とお金のやりとりを行いますが、お金は販売会社を経由して、信託銀行が信託財産として管理していますので、破綻したとしても、信託財産に影響はありません。

定期預金のメリットは?

ここまで定期預金をおすすめしない理由を述べてきましたが、定期預金にもメリットはたくさんあります。

普通預金より金利が高い傾向がある

「元本保証される資産運用方法に絞りたい」というときは、定期預金が候補にあがってくるでしょう。なぜなら、定期預金は、普通預金に比べると金利が高く設定されていることが多いからです。

次の表で平均年利率をご覧ください。定期預金の金利は、普通預金の5倍もあることが分かります。

| 預金種類 | 平均年利率(税引前) |

|---|---|

| 普通預金 | 0.001% |

| 定期預金(預入金額 3百万円未満/1年) | 0.005% |

実際の金利は金融機関によって大きく差がありますから、定期預金の金利が高い金融機関を選べば、平均年利率よりも高い金利で預けることができるでしょう。

さらに、これから金利が上昇する流れとなれば、定期預金の金利もあがることが期待できます。すると、普通預金に比べて定期預金に魅力を感じる人も増えるでしょう。

目的に合わせてお金を貯めやすい

定期預金は、1ヵ月や1年、5年など、複数の預け入れ期間の中から好きなものを利用者が選ぶことができます。つまり、「数ヵ月後の旅行用」「数年後のマイカーやマイホーム購入用」「10年後の子どもの大学進学用」など、使う目的と時期に合わせて定期預金に預けることができるのです。

ライフイベント用のお金を生活費と別の口座で管理しておけば、「間違って使ってしまった」という事態を避けられます。また、定期預金で確保できていることで安心感を得られるでしょう。

子どもの金融教育に向いている

少し番外編のメリットとなりますが、定期預金は子どもの金融教育に適しています。定期預金も立派な金融商品ですので、子どもが資産運用を学ぶときのファーストステップとして使うことができます。

例えば、お年玉を1万円入れておくと、1年後にいくらかの利息が受け取れます。たとえ金額が大きくなくても、「お金を預けておくだけでお金が増える」ことを実感できる貴重な機会となります。子どもに資産運用を学んでもらいたいと思ったら、まずは定期預金を勧めてみてはいかがでしょうか。

関連記事:定期預金のメリットとは?利用時の注意点や満期後の対応を解説!

定期預金に向いている人

安全性が高くて流動性が低いという定期預金の特徴を踏まえると、次のような人に定期預金は向いていると言えます。

運用期間が短い人

「数年後に車を買いたい」「そのうちマイホームを買いたい」など、まとまったお金を使う時期が数年後に迫っている人は、資産運用できる期間が限られています。

定期預金なら、普通預金よりは利回りが高く、元本が保証されているので安心感があります。リスクのある資産運用によって「相場が急変して使う直前に損失が発生してしまった」という危険がありません。確実性を最重視するなら、定期預金を選ぶのは理にかなっています。

着実にお金を貯めたい人

定期預金はお金が引き出しにくい特性を活かすと、お金を着実に貯められます。

例えば、毎月一定金額を自動的に定期預金に預け替える「自動積立定期預金」といったサービスを使えば、定期預金に確実にお金が貯まっていきます。給与やボーナスが入るタイミングで、自分で定期預金に振り替えていくのも良いでしょう。「手元にあるとつい使ってしまう」という人におすすめです。

資産運用は安全第一という人

定期預金は元本保証があるため、安定した資産運用ができます。「リスクは絶対に避けたい!」という人に向いています。

人間には感情がありますから、投資でお金を増やすことを目指すことが必ずしも正解とは限りません。有名な行動経済学者であるダニエル・カーネマンは、「人間は、利益から得られる満足よりも、同じ額の損失から受ける苦痛のほうが大きい」と唱えました。

つまり、お金が増える可能性よりも「苦痛を感じないこと」を優先する人なら、リスクのある資産運用を避けて定期預金を活用したほうが満足できる可能性があります。

定期預金の始め方と銀行選びのポイント

定期預金は、銀行に定期預金の口座を開設することで利用できます。定期預金の金利や商品は銀行によって大きく違うので、次のポイントに注意して選びましょう。

「金利」をリサーチする

定期預金の金利は、金融機関や商品によって大きく差があります。

例えば、SBI新生銀行のスタートアップ円定期預金は、新規口座開設者限定の円定期預金ではあるものの、金利は3ヵ月もの年1.0%(税引後年0.7968/2024年4月24日現在)」となっています。前述した日本銀行の調査データの平均年利率(年0.005%)の200倍です。

このように、平均よりも高い金利を設定している定期預金は珍しくありません。まずはインターネットなどで情報を集めて、金利の高い定期預金を見つけましょう。

キャンペーンに注目する

金融機関によっては、通常よりも高い金利を適用するキャンペーンを実施していることがあります。例えば、「新しく口座開設をする人には、期間限定で金利を高くする」などです。定期預金の金利を少しでも上げたい人は、最新のキャンペーン情報をリサーチして預け先を決めると良いでしょう。

定期預金の始め方

定期預金を始める金融機関を決めて、定期預金用の口座を開設しましょう。銀行の窓口で手続きしても良いですし、普通預金口座等があれば、ATMやインターネットバンキングで簡単に定期預金を新規開設できる金融機関もあります。

定期預金に代わるおすすめ資産運用手法

定期預金にもメリットはあるものの、「自分には合わなそう」と思ったら、ほかの資産運用方法を選びましょう。例えば、次のような選択肢があります。

お金が引き出しやすい「普通預金」

定期預金に比べると金利が低い傾向にあるものの、自由にお金を引き出せるメリットがあります。なかには、口座を保有している金融機関で一定のサービスを利用することで、金利が定期預金並みに高くなることもあります。

お金の引き出しやすさを重視するなら、普通預金でも金利が高くできる金融機関を選ぶのがおすすめです。

手軽に始めやすい「外貨預金」

外貨預金は、米ドルやユーロなどの外貨を預金するサービスです。円預金に比べて金利が高い通貨を選べば、高い利息を得ることができます。

外貨預金は取り扱っている金融機関で口座を開設し、円を外貨に換えて預けることで始められます。大きな手間はなく、手軽に取り組めるのが利点です。

「円だけでなく、外貨で資産を持っておきたい」「為替レートの変動を見ながら為替差益を狙いたい」などと考えている人に向いている資産運用です。ただし、為替変動による元本割れのリスクや円から外貨へ、またはその逆への両替時に為替手数料がかかる点、預金保険制度の対象外な点には注意が必要です。

関連記事:外貨預金とは?初心者にも分かる運用でのポイントも解説

様々な資産に投資ができる「投資信託」

投資信託は、多数の株式や債券、不動産などの資産に手軽に投資ができる金融商品です。簡単に言うと、金融機関で自分の好きな投資信託を購入すると、「その投資信託で決められた運用方針に従って運用会社が実際に投資をしてくれる」という仕組みになっています。

金融機関によりますが、100円といった少額から買うことができるため、初心者でも始めやすいでしょう。NISA(ニーサ/少額投資非課税制度)制度を使うと、通常かかる税金(利益の20.315%)が非課税にできる商品が多い点もメリットです。

「株式や債券などの様々な資産に投資してみたい」と考えている人は、まずは投資信託を検討してみてはいかがでしょうか。

※各資産運用は、元本割れのリスクや所定の手数料が発生します。また、預金保険制度の対象になりません。始める前に必ず商品説明書などで詳細を確認した上でご自身でご判断してください。

確定拠出年金(iDeCo、DC)で定期預金をおすすめしない理由

なかには、確定拠出年金で定期預金を選んでいる人もいるでしょう。その場合、本当に今のまま定期預金を選んでいていいのか、あらためて考えてみましょう。

確定拠出年金(iDeCo、DC)とは?

加入者自身が老後に受け取れる資産を運用するのが、「確定拠出年金制度」です。お勤め先が導入している場合は企業型(DC)が使えます。その他の人やDC加入者でも併用が認められている人は、自ら金融機関に専用の口座を開くことで個人型(iDeCo)を利用することができます。

DCやiDeCoに拠出した掛金は、定期預金や投資信託など、加入者が好きな金融商品を選んで、受け取るまでの間ずっと資産運用をすることができます。

iDeCoの手数料に負けてしまう可能性が高い

個人型(iDeCo)の場合、制度を利用するには必ず一定の手数料(最低でも毎月66円・年間792円)が発生するのが一般的です。通常、この手数料は、iDeCoで保有している商品の一部を売却して定期的に差し引かれます。

例えば年0.01%(税引前)の定期預金に100万円を預けていた場合、どうでしょうか。1年後に得られる利息は税引前で100円です。手数料が年間792円かかると考えたら、利息よりも手数料のほうが高いので、資産が減ってしまいます。

つまり、iDeCoの保有資産を減らさないためには、手数料に負けないリターンを狙える金融商品を選ぶ必要があるのです。

長期運用と投資信託は相性が良い

確定拠出年金は、原則として60歳まで解約ができず、途中で資産を引き出せません。つまり、若い方ほど、長期間の運用期間が確保できるということです。

価格が日々変動する投資信託は、定期預金よりも高いリターンを得られる可能性があるものの、相場次第では損失が出ることもあります。そのため、短期間で成果を出したい人には向いていません。一方で、老後まで10年や20年といった長期間運用を続ければ、相場の良い時期に出会えるチャンスがあります。

つまり、老後まで運用を続ける確定拠出年金は、投資信託との相性が良いのです。そのため、投資信託の購入を考えているなら、まずは確定拠出年金で選ぶ商品を投資信託に替えてみるのも手でしょう。

定期預金以外の選択肢も考えてみよう

定期預金は、安全性が高く、普通預金よりは金利が高いことが一般的です。数年後などに使うお金を預けたい人や、インフレリスクよりも損しないことを優先したい安全第一の人にも向いています。

とはいえ、低金利下でもらえる利息は微々たるものでしょう。普通預金と違って自由にお金を引き出せないので、流動性を重視する人にも向いていません。また、お金を増やすことが目的なら、リスクがあっても外貨預金や投資信託といった金融商品を活用したほうが近道かもしれません。

最も大事なのは、自分に合った金融商品を選ぶことです。手元にある資金が「いつ、何に使うのか」「どのくらい増やしたいのか」を考え、最終的な資産運用方法を決めてください。

\ ネットでカンタン口座開設 /

SBI新生銀行で今すぐ口座開設

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る