資産運用に失敗する人の特徴8選!失敗しないためのポイントを分かりやすく解説

本記事は、SBI新生銀行からのお知らせです。

資産運用を始めるすべての人が、失敗を避けたいと思っています。しかし、実際、多くの人が資産運用で失敗し苦い経験をしています。何故、失敗をしてしまうのでしょうか。この記事では、資産運用においてよくある失敗例やその対策、初心者が注意すべきポイントや活用すべき制度を学ぶことで、あなたが資産運用において成功に近づくための方法を解説します。

目次

-

1.資産運用でよくある失敗例8選

1-1.①リスク許容度を無視した投資

1-2.②投資目的や目標を定めない投資

1-3.③投資について全く理解していない状態での投資

1-4.④投資と投機の理解を混同したままの投資

1-5.⑤時間やタイミングを分散しない一括投資

1-6.⑥投資先を分散しない投資

1-7.⑦短期的な値動きを気にしすぎるケース

1-8.⑧手数料を意識しない投資

2.資産運用で失敗しないために初心者が注意すべきポイント

2-1.運用商品の特徴を理解し分散する(分散投資)

2-2.投資のタイミングを分散する(時間分散)

2-3.世界経済の成長を期待しつつ長期で継続する(長期投資)

3.資産運用で失敗しないために活用すべき制度

3-1.NISAやiDeCoなどの制度を利用する

3-2.緊急時の予備資金の確保や年金制度にも目を向ける

4.その他、資産運用への活用をおすすめするサービスなど

4-1.専門家やアドバイザーと相談する意義

4-2.投資セミナーに参加してみる

5.失敗例から学び、失敗知らずの資産運用を始めよう

資産運用でよくある失敗例8選

資産運用では、様々な失敗が考えらます。代表的な失敗例を知ることは、これから運用を始めるあなたが、同様の失敗を避けられる大きなヒントとなるでしょう。

①リスク許容度を無視した投資

資産運用のリスクとは、結果の不確実性、具体的にはリターンの振れ幅のことを言います。リターンとは、得られる収益のことですが、プラスの収益(利益)もあれば、マイナスの収益(損失)もあります。

リスク許容度とは、あなた自身が投資による損失に対してどの程度耐えられるかを表す指標であり、精神的側面と物理的側面があります。精神的側面とは、一時的な値下がりが、「一時的かもしれないけど、不安でたまらない」、又は、「また時期が来れば復活するだろうから、気にならない」などの心理的な側面のことを言います。物理的側面とは、生活費など直近で必要な現金の確保状況のことを言います。

あなたが、リスク許容度を無視してハイリスクな投資を行うと、損失が拡大する可能性があります。投資を開始する前に、自分自身のリスク許容度を把握し、それに応じた投資商品を選ぶことが重要です。また、リスク許容度は年齢によっても異なるので、定期的にリスク許容度を見直し、必要に応じて資産配分のバランスを調整することも大切です。

②投資目的や目標を定めない投資

投資において、目的と目標を明確にすることは大切です。これらは、年齢や家族構成、ライフプランや保有資産額に応じて異なります。投資の目的と目標を明確にすることによって、投資に適した商品や投資方法の選択が容易になります。

例えば、20代や30代の人が老後の資金を準備する目的であれば、30年以上たっぷりある時間を味方にして、株式型投資信託など、ある程度リスクのある商品を積み立て方式で投資する方法がおすすめです。一方、リタイア後で一定の資産を保有している年金生活の60代の人が、物価上昇や長生きの備えとしての運用を目的とするのであれば、債券など低リスク商品での運用がおすすめです。

逆に、目的や目標のない運用は、言ってみれば、「当てもなく歩いている」状態で、投資商品や投資方法の選択を間違ってしまう危険性が高いです。

③投資について全く理解していない状態での投資

失敗例で散見されるのは、その人の運用開始のきっかけが、他人(セールス、知人、家族)に勧められたから、勧められるがままというケースです。開始のきっかけとしては間違いではありませんが、投資を始めるにあたって、投資商品や投資の概要や仕組み、経済の動向や環境をある程度理解しておくことはとても大切です。決して深堀する必要はありませんが、全く知らない状況というのは、運用中の値動きや損失に対して不安を増大させてしまう要因となります。過度の不安は、早期解約=早期の損失確定などといった、長期的に見ると一種の誤った行動を起こしてしまう傾向があります。

また、情報に溢れている今の時代は、ネットなど情報を利用する際に注意が必要です。過剰で偏った情報への依存は失敗につながることがあります。理由としては、情報が不十分で、偏った内容である可能性が高いからです。重要なのは、複数の情報源を活用し自分で判断する力を養うことです。

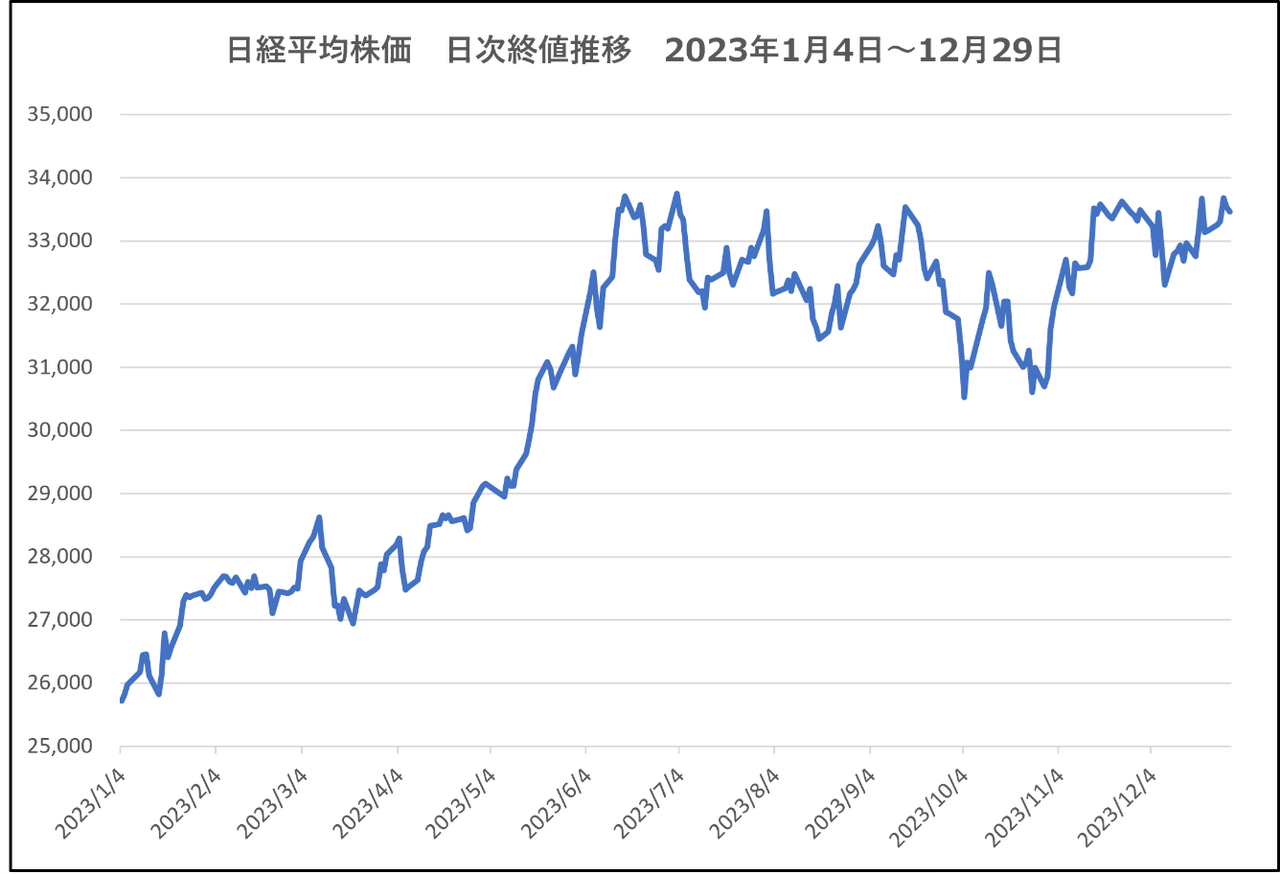

そして、投資と経済は密接に関わりがあるので、経済ニュースで世界と日本の経済の動きや、日経平均株価やダウ平均株価などの動きを日頃から意識しておくだけでも、投資に関する理解度が大きく違ってきます。

④投資と投機の理解を混同したままの投資

投資とは、中長期的な視点で将来の成長を期待して投資先に資本(お金)を投ずることです。投資先の成長が投資家の利益に繋がるので、云わば、投資先と投資家の関係性はウィンウィンの関係を目指しています。

一方、投資と似た言葉で、「投機」という言葉があります。投機は、金融商品の短期的な値動きによる購入時と売却時の価格差を狙って利益を得ること、言い換えれば、タイミングを見計らって売買すること(機会に投ずること)です。タイミングによっては、大きな利益を得ることも可能ですが、大きな損失を被ってしまうこともあります。何よりも、利益を得るためには値動きを常に気にしている必要があります。

投資は本来、中長期で行うものなので、買うタイミングや売るタイミングを気にするよりも、可能な限り長い時間を確保し、早く開始することがポイントです。忙しくて値動きを見ている時間がない、買い時はいつか、売り時はいつか、などと気にしているうちは投資と投機の理解が整理できていない状況かもしれません。

⑤時間やタイミングを分散しない一括投資

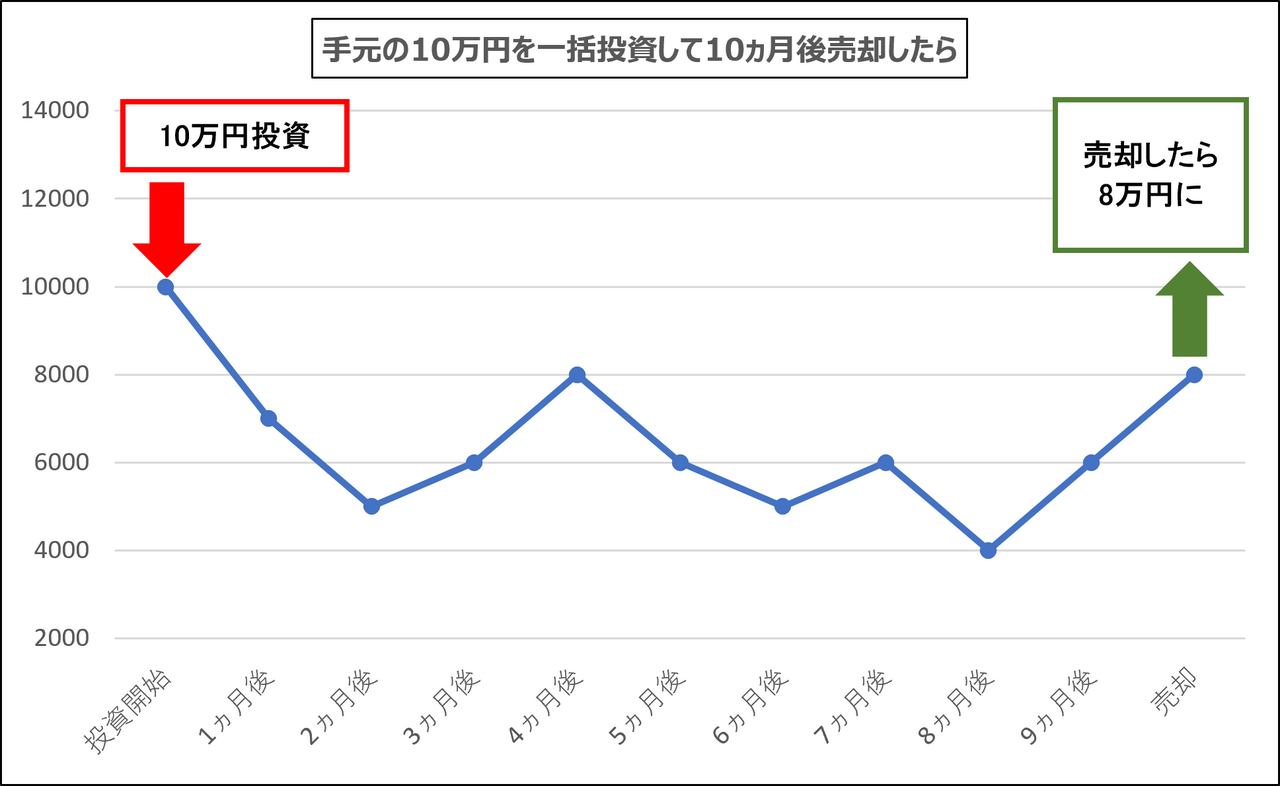

投資において、時間やタイミングを分散しない一括投資は、市場の変動により損失が発生する可能性が高いと言えます。例えば、投資商品の価格(株であれば株価)のピーク時に購入し、下落している最中に売却する行為は失敗の典型パターンです。

原則的に、一括投資は、投資したタイミング以降、その投資商品の価格が上がらない限り、損失が発生します。しかし、投資タイミング以降の価格の動きの予測は極めて困難で、投資のプロの間でも様々な見通しがあり予測が分かれるのが現実です。上がるかもしれないけど下がるかもしれない、そのような不透明な未来に対し手元の資金を一括に投資することは極めて危険な投資方法と言えます。

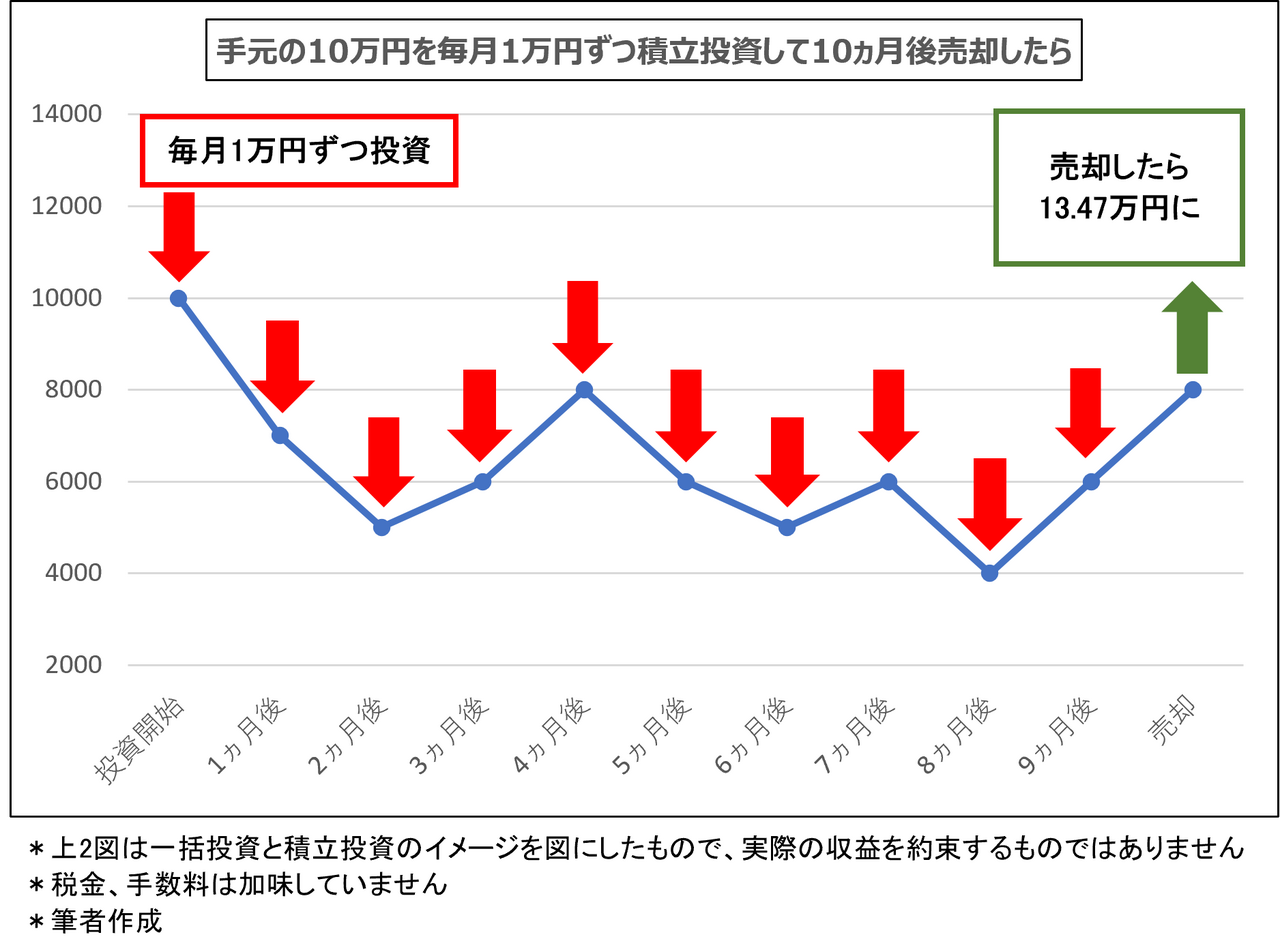

対策として、短期的な変動に左右されないよう、毎月一定日に一定額で投資商品を購入するという積立投資を行うなど、タイミングをずらした投資方法が有効です。

下の二つの図は、例えば、手元の資金10万円を同じ投資商品で、同じ期間(10ヵ月間)運用するとして、一括投資したケースと、毎月1万円ずつ積み立て投資したケースで、投資した10万円は、10ヵ月後それぞれどうなったかについて比較をしています。

⑥投資先を分散しない投資

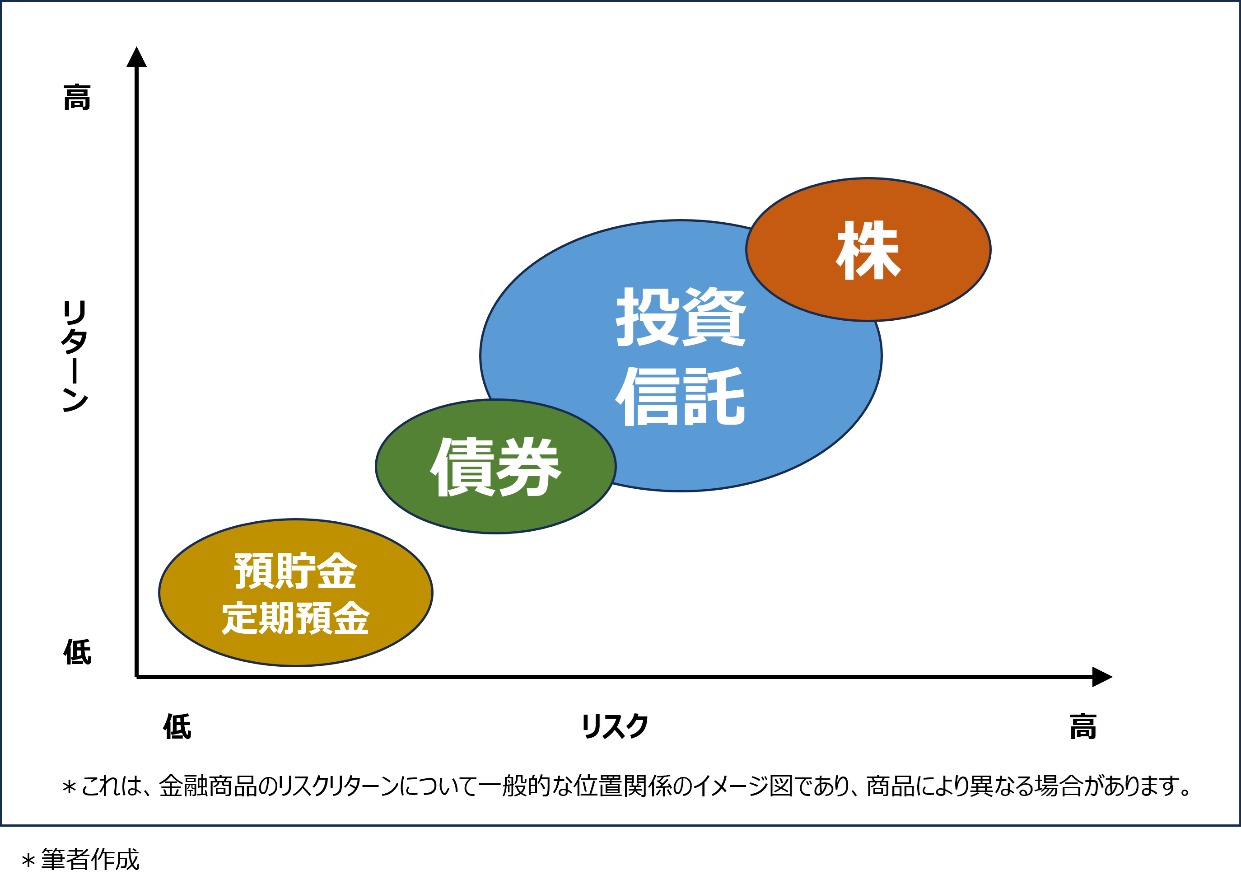

投資先の分散の重要性を軽視すると、一部の資産価格の下落によって大きな損失を被る危険性が高まります。対策として、複数の資産に分散投資を行うことで、リスクを分散させることが効果的です。具体的には、国内株式、外国株式、国内債券、外国債券、不動産、保険など、異なる性質の資産に投資することが望ましいと言えます。これら投資先を分散して保有することにより、一つの資産の価格変動による影響を緩和し、資産の大幅な下落を抑えることができ、安定したリターンが期待できます。下図は、一般的な投資商品のリスクとリターンの位置関係を示したイメージ図で、預貯金や定期預金は低リスク・低リターン、株は高リスク・高リターンな投資商品であることがわかります。

⑦短期的な値動きを気にしすぎるケース

特に、投資を開始して間もない時期で多いのは、自分の資産の状況が気になって常に口座をチェックするという行動です。下図のように、投資商品は常に値動きを繰り返していて、その値動きの波に合わせてあなたの資産の評価額も上がったり下がったりを繰り返します。状況によっては、一時的に、その評価額が投資した元本以下になってしまうこともあるかもしれません。そのような状況を目の当たりにすると、不安な心理となり、早期解約=早期の損失確定=運用からの離脱=運用失敗という負の行動連鎖に繋がってしまいます。 このような失敗を避けるためには、積み立て投資の設定完了など、投資をスタートさせたら、あまり頻繁に口座のチェックを行わないことです。数ヵ月から半年に一度くらいのチェックで十分です。投資していることを忘れているくらいがちょうどいいかもしれません。お勧めなのは、日経平均株価などの相場が上がっているタイミングでチェック、相場が下がっているタイミングでは敢えて口座を見ないことです。

*日経平均株価の指数公式サイトよりデータ引用、グラフ筆者作成

*日経平均株価の指数公式サイトよりデータ引用、グラフ筆者作成

⑧手数料を意識しない投資

投資商品を購入し、保有するためには手数料がかかります。一般に株式は購入時と売却時に、投資信託は購入時と売却時に加えて、保有中にも手数料がかかります。購入時の手数料は販売会社(購入する口座がある金融機関)ごとに異なることが一般的で、投資信託の保有中にかかる手数料と売却時の手数料は、投資信託ごとに異なります。近頃は、下図の例のように、購入時と売却時には手数料が無料の投資信託も増えていますが、保有中は手数料がかかることが多いので、投資信託を選ぶ際には注意が必要です。

下表は、実際に存在する投資信託について、その手数料を比較した表です。例えば、信託報酬に注目してみると、資産の評価額100万円に対し、A投資信託にかかる信託報酬は577円以下なのに対して、B投資信託にかかる信託報酬は3万3450円以上と、運用中に負担する手数料に大きな違いがあることがわかります。

この手数料に無頓着な投資をすると、運用で得られる利益よりも負担している手数料の方が高いという状態、つまり、運用しているのに資産は増えず目減りしていくばかりという残念な結果になってしまいます。手数料に見合った投資の成果が出ているのかしっかり確認しましょう。

| 購入手数料 | 信託報酬 | 信託財産保留額 | |

|---|---|---|---|

| A投資信託 | なし | 0.05775%以内 | なし |

| B投資信託 | 3.3%以内 | 3.345%+成功報酬 | 0.3% |

| 購入手数料:購入時に販売会社に支払う手数料 信託報酬:投資信託を保有している間、投資信託の保有額に応じて日々支払う費用。(表記は年率) 信託財産保留額:投資信託を解約するときに支払う手数料 |

関連記事:資産運用しないほうがいい?リスクと成功の秘訣について解説!

資産運用で失敗しないために初心者が注意すべきポイント

資産運用の初心者が注意すべきポイントは、分散投資・時間分散・長期投資の大きく3つです。これらを投資の3原則と言い、広く知られているだけでなく、多くのベテラン投資家も活用しています。3原則を守って投資をすれば、資産運用で失敗しにくいだけでなく、成功に近づく可能性が高まります。

運用商品の特徴を理解し分散する(分散投資)

運用商品を選択する際は、特徴を理解することが重要です。理由は、自分の投資目的やリスク許容度に合った商品を選べるからです。例として、株式投資はリスクが高いが、値上がり機会がある商品です。一方、債券は低リスクで安定していますが、得られるリターンはあまり大きくありません。商品の特徴を理解し、適切な商品を選ぶことで、安心して投資が可能になります。

そして、投資を始める多くの人は、リスクは抑えたいが、リターンは得たいと考えています。これらを一つの投資商品で実現することは困難ですが、特徴の異なる投資商品を併せて保有することで実現に近づきます。株式や債券、または、投資先の異なる複数種類の投資信託を活用しましょう。

投資のタイミングを分散する(時間分散)

失敗例でも挙げた通り、一括投資は大きな損失を被る危険性が高い投資方法です。例え、手元に預金や保険の満期金、退職金などまとまった余裕資金があるといったケースでも、一括投資は避けた方が無難です。資金をある程度分割して、タイミングをずらして投資していくことをおすすめします。

しかし、まとまった資金があるのに、小分けにしすぎて投資に時間をかけすぎることは、あまり望ましくありません。何故なら、資金が投資のタイミングを待っている待機期間が長いという状態は、却って、機会ロスを生じてしまうからです。

例えば、まとまった資金はリスクの低い債券へ投資をし、一方、毎月の収入と支出の差から生じる余裕資金は、株式型の投資信託に毎月積み立て投資という、一括投資と積立投資の併用方式であれば、投資先の分散と時間の分散の両方の効果が得られます。

世界経済の成長を期待しつつ長期で継続する(長期投資)

投資と世界経済は密接な関りがあります。世界経済が成長すれば、一般的には企業の株価も上昇し、運用中の資産も増加する傾向があります。そして、企業は、私達が将来的に便利で豊かな生活を安心して送れるように新たな商品やサービスの開発を進めていて、これが、広い意味での経済の成長です。私達投資家は、経済ニュースなどで企業や世界経済の成長を見守りつつ、資産の成長をじっくり待つというスタイルで長期投資を心がけることが重要です。短期的な値動きにいちいち一喜一憂し、損失が出ている状況下で運用から離脱することほど、残念なことはありません。損失が出ているときほど、世界経済の動向を見守りつつ、待ちの姿勢が重要かもしれません。

関連記事:資産運用の初心者が少額でも始められる運用方法を紹介

資産運用で失敗しないために活用すべき制度

投資商品や投資方法以外にも、税金や年金制度などに目を向けることが重要です。運用と税金は切っても切り離せない関係なので、税金を削減できる制度を知り最大限活用しましょう。また、年金の仕組みにも目を向け、自身が受け取れる年金額やその時期、必要な生活費との過不足状況も予め把握しておくことが欠かせません。

NISAやiDeCoなどの制度を利用する

NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)は、個人の資産運用を支援する日本の制度です。これらの制度を利用することで、手軽に節税効果のある資産運用が可能となります。

本来、運用は、運用益に対し約20%の税金が課されますが、NISA制度を利用することで、非課税での運用が可能となります。

NISAは、2024年にリニューアルされ、年間最大投資可能額360万円、生涯トータル投資可能額1,800万円と、従来のNISAと比較して非課税での運用可能額が大幅に増額されました。また、口座開設期間は恒久化、非課税での運用期間も無期限化となりましたので、投資家それぞれのタイミングとペース配分での投資運用が可能な制度となっています。

iDeCoは、老後資金の備えとして、公的年金に加えて自分で選んだ運用商品にて積み立て運用できる制度です。分散投資を行うことでリスクを抑えつつ、長期的に資産を増やすことが見込めます。毎年、積み立てた額は、所得控除の対象となり、所得税や住民税の節税に繋がります。積み立て可能額は、会社員、公務員、個人事業主、そして専業主婦(主夫)など、加入者の働き方によって異なり、会社員においても、勤務先の企業年金制度によって違いがあります。

※ご自身の課税所得がない場合は所得控除の対象外です。

いずれの制度も、資産運用初心者にもおすすめの制度であるため、これらを活用して賢く資産を増やしましょう。

緊急時の予備資金の確保や年金制度にも目を向ける

長期の資産運用を考える際には、緊急時の予備的な現金の確保や公的年金の制度も重視すべきです。具体的には、突然の経済状況の変化や疾病や事故、災害の備えとして、緊急的に当面の生活資金を確保するために、普通預金や定期預金など、元本が保証されていて容易に取り崩しが可能な方法で、ある程度の現金を留保しておきましょう。

さらに、公的な年金制度にも目を向けて、受給額や開始年齢などの情報を把握し、日常生活を送るための必要な支出額との過不足額を試算し、年金生活の開始前に必要額を準備しておくことが理想的です。預金と資産運用、そして年金制度を両立させつつ、安心した生活を送ることを目指しましょう。

その他、資産運用への活用をおすすめするサービスなど

資産運用の失敗は、過度なリスクの取り方や情報不足などが原因ですが、個人で情報を収集し、学んで理解し決断していくことには限界もありますし、時に孤独感を感じることもあるでしょう。そのような時には、専門家のアドバイスを受けてみたり、投資セミナーに参加してみたりすることも有効です。

専門家やアドバイザーと相談する意義

専門家やアドバイザーと相談することは、資産運用の成功に繋がる大切な要素です。相談の意義は、自分では気付かないリスクやチャンスを指摘してもらえる点にあります。また、専門家は投資商品や市場の状況など、幅広い知識を持っていますので、適切なアドバイスを受けることが可能です。

資産運用における自分の弱点や不安を解消し、より確実な方向性を見出すためにも、専門家やアドバイザーとの相談を積極的に行いましょう。

投資セミナーに参加してみる

投資セミナーでは、専門家が投資や資産運用に関する知識やノウハウを提供してくれます。ライフプランを踏まえた運用計画の立て方、資産運用の方法やリスク管理などについて学ぶことができ、これから資産運用を始めようという初心者に特におすすめです。すでに投資を始めている投資家の人にとっても、セミナー参加は、最新情報が入手でき、自身の運用方法や運用商品の見直しのための有益な機会となり得ることでしょう。

失敗例から学び、失敗知らずの資産運用を始めよう

失敗したくないと誰もが思っているのに、資産運用で失敗している人は決して少なくありません。失敗に陥りやすい行動のパターンが、この記事で取り上げた8つの失敗例に凝縮されています。これら失敗例を学び、対策を実行することは、これから資産運用をスタートしようとしている人に大いに役立ちます。既に資産運用をスタートさせている人にとっても、大きな気づきがあるはずです。失敗例をひとつずつクリアし、そして、投資の3原則(分散投資/時間分散/長期運用)を実行することで、失敗知らずの資産運用の実現に近づけましょう。

ポスト

ポスト シェア

シェア LINEで送る

LINEで送る